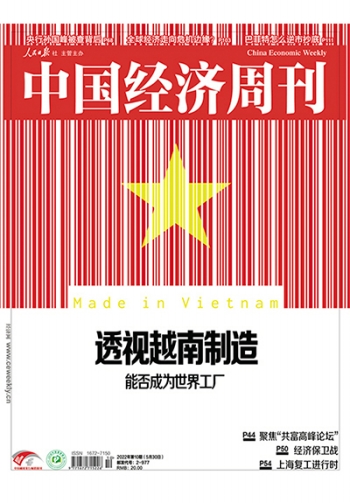

从消费电子、服装、汽车配件到农产品等诸多行业,《中国经济周刊》记者采访的众多投资越南的企业家均给出了相同的结论——越南难以取代中国成为世界工厂,理由很简单:相对于中国巨大的体量,越南本身的规模有限,而且,越南制造发展越快,其原有的成本优势削弱得也就越快,相对薄弱的供应链也就更加紧张,从而进一步推高其成本。这一切,已经让敏感的企业嗅到了危险的气息。

的确,当前的越南制造在快速发展,出口增长迅猛,但是,一切也都在快速变化。

“越南不可能取代中国成为世界工厂。”2019年,刘勇去越南投资建厂生产汽车配件。他说,这不是他一个人的看法,而是这一两年在越南与众多中国企业家经常沟通后的共识。

一位在越南工作生活多年,对当地营商环境非常熟悉的中国人对《中国经济周刊》介绍说:“以前出去的一波是劳动密集型的纺织、鞋、衣服,后面是光伏、太阳能,现在过去的就包括手机、电子,三星、苹果都去越南了,相对应的上下游企业也跟着过去。目前越南比较火热,越南是比较有雄心壮志的,是真的想着取代中国,或者说有成为世界工厂的这个方向。”

那越南能否取代中国成为新的世界工厂呢?这成为当下热议的话题。

今年一季度,越南出口总额达885.8亿美元,同比上升12.9%。被拿出来比较的是广东深圳,一季度出口额4076.6亿元(约合608.3亿美元),同比下降2.6%。越南超越深圳,也在国内互联网上引发了一波焦虑情绪。

然而,这其实并不具备可比性,越南人口近1亿,而深圳只是中国一个2000多万人的城市。2021年,越南GDP总量不到深圳的80%,也略低于与之相邻的中国广西,而且,广西的人均GDP是越南的两倍多。

恩凯控股有限公司是一家总部在宁波的纺织服装出口骨干企业,在东南亚多国经营和投资项目。该公司董事长沈功灿认为,不用太担心越南对中国制造的冲击,因为“越南规模不大”,只看纺织服装业,国内几个规模企业,比如宁波的申洲国际等这些大企业一去,当地招工马上紧张,容易一下子饱和。

朱涛是一家A股主板上市公司的总经理,公司主营手机电子产品,在越南也有电子产品生产基地。对于当前热议的越南是否会取代中国成为世界工厂,他表示,“国内的说法有点过虑了。现在一些客户考虑从中国转移出去,这个是有产业转移的规律在,但越南的体量,包括劳动力是有限的,空间也有限,所以配套更有限,只能承接一部分”。

从消费电子、服装、汽车配件到农产品等诸多行业,《中国经济周刊》记者采访投资越南的企业家们均给出了相同的结论,理由很简单——相对于中国巨大的体量,越南本身的规模有限,而且,越南制造发展越快,其原有的成本优势削弱得也就越快,相对薄弱的供应链也就更加紧张,从而进一步推高其成本。这一切,已经让敏感的企业嗅到了危险的气息。

的确,当前的越南制造在快速发展,出口增长迅猛,但是,一切也都在快速变化。

“如果不是美国加税,我们不可能去越南”

刘勇是一家总部在上海的汽配企业负责人,该企业年收入规模超过10亿元。2019年,他决定去越南投资办厂。

“为什么去越南呢?”刘勇自问自答道,第一个原因是美国对中国汽配产品征收25%关税,而美国对越南汽配产品是零关税。他解释,公司的毛利率才20%多,如果美国征收的25%关税落到自己头上,“我就要亏钱,那就不做”;如果关税落到客户的头上,客户就要取消订单。“当然,也有财大气粗的客户说,25%的关税由他来承担,但这种客户极少。”

为此,刘勇将出口美国的产能放在了越南,在其公司营收规模中占比约20%,80%的产能依旧留在国内。“如果不是美国加税,我们不可能去越南。”他说。

低关税甚至零关税的外贸环境确是越南制造吸引中资企业前往投资的诱人之处。2007年,越南加入世界贸易组织,迄今为止,越南已经签署16个自由贸易协定,包括今年生效的区域全面经济伙伴关系协定(RCEP)、全面与进步跨太平洋伙伴关系协定(CPTPP)、越南与欧盟自由贸易协定以及越南与英国自由贸易协定等。这给越南带来了极高的贸易便利度。

郭林海在东莞厚街经营一家精密五金企业,一部分业务是为三星供应商做配套。2017年曾第一次去越南考察,但没有下定决心。2018年8月,他在越南的工厂正式开业。“越南这几年发展主要还是靠美国,因为美国对中国出口产品加征那么多关税,很多企业不得不搬迁到越南去,其实很多不想去的。”

郭林海说,毗邻其工厂的一家做电子印刷的企业去越南,“主要是考虑中美关系,在越南做同样的产品,比在中国成本还要高10%”。

2019年,许安华跟搭档也去了越南考察,他的公司在珠三角,是三星手机的配套商,也有在越南设立分厂的打算。许安华说,因为欧洲和越南之间零关税,在越南生产同样的产品比在国内“给客户省了关税钱”。

宁波长隆国泰有限公司是一家工贸一体的服装企业,拥有设计研发、生产供应链、国际国内贸易三大板块,2020年出口额1.3亿美元。该公司外贸业务负责人许小锋说,越南对欧美、加拿大零关税,“这是一个最大的原因,其实我们出口商是不愿意去的,但是没办法,这对客户有好处”。

关税之外,越南的增值税、企业所得税优惠力度也让一些企业心动。2018年底,彭海国为三星充电器供应商做配套的越南工厂投产。他说,其工厂企业所得税是20%,然后增值税是统一的10%,“中间不掺杂其他的税费了,就全部包含在10%里面。”

跟着客户,跟着订单去越南

跟着客户走,跟着订单去越南是另一大选择因素。2019年,三星关闭了在中国的最后一家手机生产厂,转而去了越南。

三星电子给出的解释是,中国竞争市场激烈。市场调研机构IDC发布的数据显示,2018年,三星电子在中国的手机销量仅334万部,排名第8,市场占有率仅为0.8%。

三星手机在中国市场撤退,在全球市场仍然销量第一,去了越南的三星仍然是众多中国配套供应商的最大客户。彭海国说,“现在,越南三星占到了整个三星手机全球产量的50%”,“像我们是没办法,我们最大的客户是三星,对我们物料占比太多了,如果我们还想继续经营的话,只能跟着客户迁移”。

尽管跟着去了,因为是新设工厂,他在越南北江的工厂仍然要获得三星的认证才能拿到订单,“2019年、2020年很痛苦”,2021年4月拿到三星的认证后,才扭亏为盈。

郭林海告诉《中国经济周刊》:“我们去越南,是因为我有两个客户跑过去了。我的两个客户就是三星的供应商,都是韩国企业,之前是在中国国内生产,后来,三星去了越南,这两个客户也就跟着三星去了越南。我们也是跟着客户走,跟着市场的需求跑。”

朱涛也说,去越南,当时其实主要是客户配套的要求。“他们要求你过去,你不去的话,你的业务就可能转给别人了。”

除了跟着客户去越南,许安华坦言,还有不少欧美客户出于供应链安全考虑,将新的项目订单指定在越南做,或者说在中国以外的地方做。“如果现在所有的供应商都在中国,有些客户可能觉得风险太大。”因为疫情,他的越南工厂计划被搁置,但今年下半年还是准备落地。

还有一些企业去越南,看中的是当地的原料优势。主打乳胶制品的东莞市芬璐家居有限公司2007年就在越南设立办事处,2012年在胡志明市设厂。该公司总经理曹明莲说:“越南是天然橡胶的主产国之一,我们的工厂在当地采购原料,当地销售,一年产值达6000万元人民币。”

2019年,盐津铺子控股公司在越南设立果干生产基地。“立足于原料,这是最核心的。”盐津铺子常务副总经理杨林广介绍,越南是农业大国,拥有榴莲、芒果、菠萝蜜等稀缺的水果资源,而越南当地农产品精深加工企业少。

越南也招不到工人了,“3到5年后越南工资还要翻倍”

“去越南的第二个原因,我们是劳动密集型产业,上海的人力成本越来越高,而越南的劳动力成本只有上海的1/3。”刘勇说。

2019年8月,三星惠州电子撤出之前,其所在地陈江街道一名业内人士告诉《中国经济周刊》,在惠州当地,一名普通工人的用工成本在4500元/月左右,而相同的工人,在越南只需1300元/月,成本不到惠州的三分之一。

郭林海接受《中国经济周刊》采访时举例,据他了解,在东莞的某家鞋厂一个月的订单是600万双鞋,“在越南的人工成本跟东莞人工成本比起来,一双鞋要省1美金,你说一个月下来省多少钱,一年下来省多少钱”。

纺织服装是典型的劳动密集型产业。许小锋告诉《中国经济周刊》,在宁波,如果服装厂缝制车间的一线工人超过500人,就算大厂了,这个规模的工厂现在越来越少;而在东南亚,比如柬埔寨、越南,工人达到1000+算一般规模工厂,“他们有产能、有工人能做大数量订单”。

然而,短短3年之后,越南的人力成本优势几乎消失殆尽。

朱涛说,2019年投资之初,越南当地人力成本相比国内确实有比较大的差距,比较便宜,“现在上升比较快了,这部分慢慢失去它明显的优势”。

“很多人说越南就像中国的20世纪90年代,根本就不是,完全是反的。”郭林海告诉《中国经济周刊》,其越南北宁工厂2018年的时候,就招不到工人了,“2018年招工是怎么招?介绍到工厂,招一个就给500块钱人民币介绍费”。

因新冠肺炎疫情,郭林海的工厂一度封控停工,今年2月解封之后,招工比2018年更难。郭林海说:“厂子开工招不到工人了,怎么办?最高的时候,一个工人过来,奖励1000块人民币,才把厂里的员工召回了一部分。”

郭林海介绍,其工厂普工工资平均2800元人民币/月。曹明莲的家居厂员工工资水平约3000元人民币/月。

普工如此,管理人员工资水平更高,上升速度更快。郭林海说,办公室人员包括翻译、财务,工资是6000元人民币/月起步。

广东省纺织品进出口股份有限公司总经理杨全兴介绍,公司在越南布局已有10多年,“越南员工的工资10年间应该增长了五六倍”。他分析,越南的短板就是人口基数比较小,各行各业发展起来以后,企业互相竞争,很快就出现用工荒、招工难,“越南的工资和福利上涨太快,这是它竞争力下降的一个主要因素”。

越南官方数据称,2022年一季度部分地区出现用工荒,缺口约12万人。

接受采访的多位企业家认为,越南制造赶不上中国制造的另一个重要原因是,越南员工的勤奋程度。

曹明莲分析,越南受法国统治100多年,越南人比较享受生活,工作中懒散一点,以前“从来不加班的”。

“年轻人都不怎么干活的。很多20多岁的小伙子,在那里一瓶啤酒就一上午或一下午。”郭林海说,有时候,越南员工因为一场足球赛就要请假,为此,工厂不得不预备更多的员工。“我有个朋友在那里开电子厂,需要150人,他就招165人,按每一天10%的人请假准备。”

刘勇则告诉《中国经济周刊》,其越南员工“晚上回家以后看到工厂领导的电话一般都不会接的”,上班的8个小时工作效率比不上中国,“我举个例子,相同的产品、相同的时间,他们生产出来的数量要比国内大概低15%~20%”。

刘勇判断,越南的劳动力成本会越来越高,“我预计在3到5年以内就会达到中国的标准,所以它的劳动力优势会一去不复返”。

不光是越南,缅甸、柬埔寨这些东盟国家的工资水平同样快速上涨。

许小锋说:“2012年,我们去柬埔寨的时候,普工的月工资水平是36美元,确实很便宜,到现在已经上涨到195美元,算上加班和福利,实际上发到工人手上的工资就达到250美元。如果是管理人员,那从700美元到1000美金不等,我们在那里的工资是不低的,非常高。”

“原料、设备都是从国内进口的”,中国供应链优势不会变

人工成本上升吞噬了企业的利润,供应链问题更让不少企业头疼。

“我的工厂需要的一些材料、辅料全部是中国过去的,包括厂里煮饭的电饭煲,全都是中国过去的,光是运费增加的直接成本,比如,不锈钢运费从东莞到越南河南省就要3块多钱人民币每公斤,就增加了10%的成本。”郭林海说,“我们的产品要电镀,那边的成本也是东莞的1.5倍。整体算下来,最少要增加10%的成本。”

朱涛也说:“从中国过来的原材料有很多,像一些包装材料、原材料在这里(越南)是没有的。另外像工业辅材、胶水、锡膏这些在当地也是没有生产的,都从国内进口。”

三星手机的配套商许安华说,越南生产的难点之一确实是物资的配套,所需要的物资很多在当地都没有生产或者很难买到,要从外面进口。“现在有所好转,改善了一部分,但也没有完全替代,很多比较中高端的工业用品,还得从中国进,越南那里没有或者是贵。”

越南显然希望改变这种局面,办法之一是逐步提高原产地标准。

刘勇告诉《中国经济周刊》,越南产品出口欧美等地要享受关税优惠政策,就必须获得原产地证明。“这个审核越来越严格,我们刚来办厂的时候,只要在越南本土采购在25%以上的,就可以拿到原产地证书;第二年是30%,今年是改到了35%。”刘勇说,这会让其采购成本提高10%左右。

广东省纺织品进出口股份有限公司在东南亚的布局主要集中在越南、柬埔寨、缅甸和孟加拉等地,且以越南为主。该公司总经理杨全兴说,在2019年时原材料从国内进口占比百分之八九十,但是因为有越来越多的企业在越南设立了纺织面料、纺织印染、成衣绣花等工艺的工厂,以及纸箱、辅料等各种配套企业,所以从中国进口原料的下降速度越来越快,对中国供应的依赖也在不断下降。

许小锋则认为,东南亚当地纺织服装企业目前大部分还是来料加工阶段,“实际上就是中国的面料、辅料、原材料出口到越南、柬埔寨等东盟国家,在当地裁剪、缝制和包装”。

许安华则说:“有一些像电路板之类的,可能前期我们会在国内采购,但后面我们还是会优先寻找本地供应商,去了那边就要尽量地本地化。”

刘勇认为,未来,也许会形成一种新的产业格局,就是国内负责研发与零部件制造,东盟国家生产组装,再出口到世界各地。

曹明莲也说,像做鞋的,开发设计仍然是以中国为主,开发完了之后,配件仍然还是在中国采购。

纺织服装出口企业恩凯控股董事长沈功灿则认为,越南可能在轻纺、电子组装产业部分环节上实现供应链替代,但不太可能形成完整的产业链。未来,一些关键原材料的生产还是会留在国内,中国最大的优势就是掌握着市场、资本和供应链的话语权。

朱涛表示,从整个工业配套来讲,全世界就只有中国做到极致了,从成本效率、供应的速度到供应品类,除了中国以外,其他地方都很难做到这一点。

事实上,中国是越南在亚洲的最大贸易伙伴,今年一季度,中国对越南出口额为276亿美元,是越南最大的商品进口市场。

综合成本比惠州高,“我是亏了钱回来的”:赚钱的只有20%,剩下的80%都亏

郭林海2018年准备去越南建厂的时候,当时在越南已经营6年的刘敏生却劝他不要去。

刘敏生说,在越南这么多年,他手机里存着5000个在越南的中国人手机号码,“赚钱的只有20%,不赚钱的40%,还有40%是亏钱的”,“我2019年就撤回来了,亏了钱,现在那边还有一点点业务,也是不赚钱的,竞争越来越激烈,单价打得低。”

这并非刘敏生一个人的印象。许小锋也告诉《中国经济周刊》,越南、柬埔寨的成本都在上升,“一件衣服在那边做比在中国做,FOB价格有时候还要贵。这样一来,单纯的加工环节并不赚钱,只有那些拥有上游面辅料优势的龙头企业才能够实现盈利。”

“我觉得在东南亚开一家纯粹服装加工厂是很难盈利的,只是给当地增加就业,创造税收,从我了解的情况看,我们在海外投资的服装加工厂100家有20家能盈利已经很不错了。”许小锋说。

许安华认为有亏有赚很正常:“我身边有一些开塑胶厂的朋友,他们过去的时候也没有做好,最后亏了回来的也有。毕竟去国外经营,跟国内的很多观念、方法都是不一样的。”

一开始,郭林海的投资计划只有数百万元人民币,不过,“开弓没有回头箭,后面就不断地投入,到现在接近2000万元。”郭林海说,到了越南之后,各种现实困难慢慢就浮现出来了。

“2018年的时候,我们说去越南投资有5年黄金期,现在已经3年多了。”郭林海开始担心这笔投资最终能不能赚到钱。

“今年客户回款变慢了,之前讲好的月结,现在也拖到四五个月。”他说,这是首要的困难;其次就是厂房租金贵,加重了现金流负担,“越南河内厂房租金比东莞不低,现在还要高一点,而且一租就要求一年,租金也是按年付,而在国内,我们可以按月付租金。”

朱涛企业的海外基地坐落在越南北宁,临近河内。朱涛说,“这里的厂房租金涨得很快,这两年差不多翻倍了,原来1平方米的工业厂房租金在2美金左右,现在是4美金,跟惠州的差不多了”。

2019年去越南北江时,朋友劝彭海国自建厂房,但因为客户订单催得很急,他只能租赁厂房,现在颇为后悔。“钢结构厂房的建筑成本大概120美金/平方米,但是出租的话,每平米可以出租到4.5美金/月,投资回报率非常高,折算的话就是20多块钱(人民币),而这个在国内只要14块钱左右。”

此外,郭林海说,越南的基础设施建设跟中国比还有比较大的差距,“公路运输成本每公里大约3块钱人民币,国内只要一块五人民币左右,高了一倍”。

许安华也说,从河内到海防港口,只有一条国道,100多公里的路程有时候要走大半天。不过,他认为,越南的路越修越好,随着时间的推移,越南的交通便利性也会越来越好。

盐津铺子常务副总经理杨林广的感受也一样,越南各方面综合成本处在一个非常迅速的上升通道,“像我们做个冷库,成本比国内高很多,甚至于翻倍以上,一是因为建造商少,二是因为疫情”。

越南北江省离广西约100公里,在这里开厂3年后,刘勇总结,综合实际成本算下来,基本上和惠州持平甚至略高。

硬性成本看得见,谈到一些隐形的营商环境成本,郭林海吐槽说:“我的工厂,3年了,办消防、环保到今年都还没搞好。”

刘勇直言,越南营商环境远没有中国好,风气的问题还比较严重,“去任何一个政府部门办一个事情都要送礼”。

越南之外的选择:向缅甸、柬埔寨、非洲转移,还有回到中国

“当初是市场、是客户逼着我们去,那边确实有廉价劳动力,但是现在再去越南投资,我不会去的,机会已经没了。”许小锋说。

在越南投资办汽配厂的刘勇表示,“如果美国的关税可以取消,我们会立即回国”,“只留一个小工厂,做一些简单的东西”,“我要做个备胎在这里”。

朱涛分析,去越南的企业越多,市场竞争越激烈,“越南本地的体量是有限的,所以,现在过来(越南)可能需要认真地考察清楚”。

因为新冠肺炎疫情,郭林海已经两年没去过越南工厂,他计划6月份去现场,加强管理。“要活下来。”他说,这是当前阶段的首要任务。招不到工人,他考虑用机器代人,“新机器是以前机器效率的两倍多。”这一做法与珠三角众多企业正在推进的机器代人并没有什么不同。

刘勇则观察到,因为在当地采购原材料,要么买不到,要么买得贵,一些附加值高的工厂和一些高精密技术的工厂,不得不搬回到中国去。

越南整体成本上升之后,其他地区成为新的选择。

除了越南基地,盐津铺子控股公司在柬埔寨也有水果加工基地,且规模更大。该公司常务副总经理杨林广接受《中国经济周刊》采访时说,东南亚的热带水果原料资源优势还是非常突出,精深加工企业又少,盐津铺子集团的计划是成为中国最大的热带水果制品制造企业。

与此同时,杨林广明确表示,公司更愿意在柬埔寨扩大芒果生产规模。他给出的理由是,柬埔寨芒果采购成本比越南更低,人工成本也更低,其他辅料,比如说白糖比越南大概低1000块钱人民币一吨,“就是它的整个综合成本是更低的”。

关于去越南投资,许小锋说:“现在去,作为服装加工企业,我个人觉得已经没有优势,越南成本已经上来很多了,但是缅甸我还想去。”

恩凯控股董事长沈功灿也看好缅甸,该公司是中缅工业园的牵头企业之一。他认为,缅甸作为东盟成员国,已经加入东盟自贸区、中国—东盟自贸区、韩国—东盟自贸区、印度—东盟自贸区,美国、欧盟、日本等30多个国家和地区给予缅甸贸易普惠制待遇,从缅甸出口到这些国家和地区的大部分商品零关税;缅甸劳动力资源丰富,5300万人口中约65%处于劳动年龄,缅甸最低工资当前只有600~1000元人民币/月,“还有就是地理位置优越,国内到缅甸可以走陆路和海运,会越来越方便”。

朱涛对《中国经济周刊》表示,不光是越南,东南亚其他国家如泰国、马来西亚、印尼、菲律宾等地都可以承接中国制造。

“越南员工工资和综合成本上升速度挺快。我们考虑向其他国家,比如说孟加拉国,向中南美的海地、墨西哥,以及非洲的肯尼亚、埃塞俄比亚、马达加斯加等这些国家去。这是整个世界纺织行业的大趋势。”广东省纺织品进出口股份有限公司总经理杨全兴说。

站在全球产业格局来看问题,杨全兴认为,原来的国际贸易是把中国的产品卖到世界各地去,现在的国际贸易是要把世界各地的产品卖到世界各地去。“订单如果留不在中国,那也要留在中国公司手上。我们就是希望中国公司主动出击,充分竞争,在竞争中梳理出自己的竞争优势,然后获取更多的订单,再去世界各地安排生产,持续保持一定的竞争优势,保持订单,保持利润,保持增长。”

(应采访对象要求,郭林海、朱涛、彭海国、刘勇、许安华为化名)

放大

放大 缩小

缩小 全文复制

全文复制