|

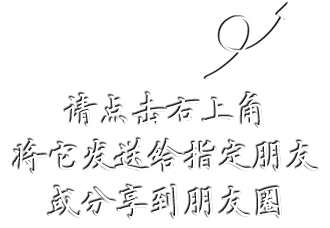

图表1:美国原油商业库存走势 |

|

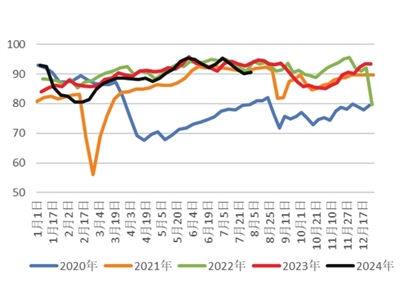

图表2:美国炼厂开工率走势 |

8月以来,原油价格出现剧烈的波动。以SC主力连续合约为例,油价跌至540.3元/桶的七个月低位,此后又连续反弹,8月12日又触及584元/桶的高位,反弹幅度高达8.2%。导致油价大幅下挫及此后反弹的因素均是宏观经济而非基本面,而原油的供需呈现近端偏强,远端趋弱的格局。

宏观因素成为近期影响油价的关键

原油作为工业的血液和重要的一次能源,对全球经济的影响较大,油价的高低直接影响了经济运行的成本。宏观经济的走势预期,也决定了原油的需求格局,是除了供给端之外影响原油价格的第二个关键因素。全球宏观资产较多,各类资产也往往与原油价格形成联动,正如8月1日美股开始的下跌以及此后的大幅反弹一样,原油已经深深嵌入到全球金融市场中。

8月2日油价的下跌由宏观端的几点利空所导致,一是美国制造业PMI从6月的48.5降至7月的46.8,为11月以来最低。二是标普全球编制的欧元区制造业PMI终值与6月持平,仍仅有45.8,德国制造业加速下滑,PMI从6月的43.5降至43.2。三是美国劳工部公布,美国7月非农就业岗位增加不及预期,失业率升至4.3%,创近三年来新高。在全球股市近期经历集体重挫的大背景下,衰退的担忧笼罩了金融市场。同样,8月7日油价反弹的开启也由宏观驱动。美国申请失业金人数降幅超预期,表明劳动力市场暂时不会崩溃;美国服务业PMI月度再度扩张,全球股市的企稳反弹,令原油跌势发生逆转。

原油供需呈现新局面

原油供需格局呈现近强远弱的局面。近端的强势表现在当前原油库存压力较小。过去一周原油库存再度回落,目前全球原油库存仍位于五年同期最低。值得一提的是美国原油商业库存正在临近五年同期最低,过去出现了连续六周的持续去库存,这也是WTI表现强于Brent的主要原因;当前LLS仍贴水于Brent,美国原油维持高出口的概率也较大。低库存是原油价格最大的支撑。

从供应端看,OPEC+7月产量依旧超过配额,绝对值环比6月小幅下滑。俄罗斯7月产量为904.5万桶/日,环比6月下降3.3万桶/日,较该国6—9月的配额898万桶/日仍超产6.5万桶;俄罗斯能源部表示,将在8—9月间对此前超产做出补偿性减产。OPEC+四季度边际增产的计划仍未改变,这就是供给端最大的隐忧。

诸多美国大型炼化集团宣布了超预期的秋季检修,美国炼厂开工率已经处于五年同期最低水平。需求将是原油趋势上行最大的阻力。

IEA下调全球原油2050年需求预期

决定油价走势的关键仍是宏观经济。若欧美国家经济能维持弱稳格局,不出现大的衰退,那么原油的需求尚能维系。若再次出现诸如8月初的宏观系统性事件甚至具有持续性,那么OPEC+可能会更早地退出减产,边际增产的幅度甚至会增加。当前,宏观经济的走势对原油价格具有决定性作用。这是因为原油供需略显平淡,供需并非主要矛盾。

在近期发布的8月份月报中,IEA对2024年的需求预估维持不变,下调了对2025年全球需求预估;IEA表示,OPEC+的减产正在收紧实物市场,目前供应难以跟上夏季高峰需求,导致市场出现短缺。但若OEPC+增产,四季度全球原油市场就将回归平衡。

(作者系中信建投期货能源化工首席研究员)