2018年,全球新能源产业发展呈现新的态势和特点:太阳能产业发展放缓,储能产业继续高歌猛进,氢能产业受到各国的鼓励及支持……受此影响,2019 “全球新能源企业500强”(以下简称“500强”)榜单发生较大变化,呈现出以下特点:

一、入围门槛略微下降

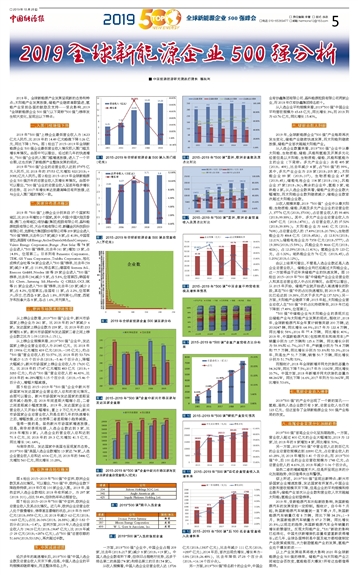

2019年“500强”上榜企业最低营业收入为14.23亿元人民币,比2018年的14.49亿元略微下降0.26亿元,同比下降1.79%。图1给出了2015-2019年全球新能源企业500强企业最低营业收入情况即入围门槛及增长率情况。由图中可以看出,经过前几年的快速增长,“500强”企业的入围门槛增速放缓,进入了一个平台期,这也反映了新能源产业整体发展的现状。

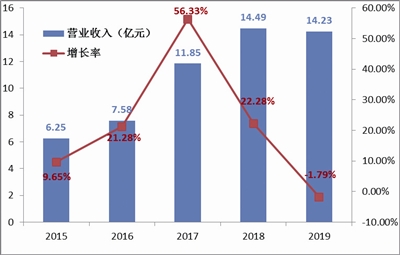

2019年“500强”企业的总营业收入达到37975亿元人民币,比2018年的37053亿元增加922(2018:+3088)亿元人民币。图2给出2015-2019年全球新能源企业500强历年的总营业收入及增长率情况。由图中可以看出,“500强”企业的总营业收入呈逐年稳步增长的态势,在2017年增长率达到最高峰后有所放缓,这与企业入围门槛的情况一致。

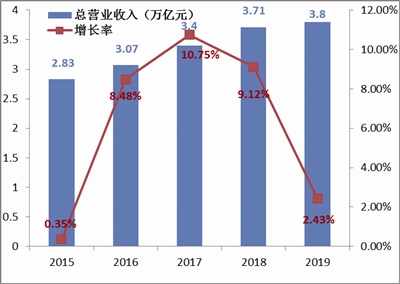

二、国家分布基本稳定

2019年 “500强”上榜企业分别来自37个国家和地区,比2018年增加2个国家。其中,中国(中国大陆及香港、澳门、台湾地区)有协鑫(集团)控股有限公司、晶科能源控股有限公司、天合光能有限公司、新疆金风科技股份有限公司、龙源电力集团股份有限公司等209家企业进入“500强”榜单,比去年(217家)减少8家,占41.8%,中国居首位;美国有GE Energy、Archer Daniels Midland Company 、Valero Energy Corporation、Bunge 、First Solar 等74家企业进入“500强”榜单,比去年(61家)增加13家,占14.8%,位居第二;日本则有Panasonic Corporation、TDK、GS Yuasa Corporation、Toshiba Corporation、旭化成株式会社等54家企业进入“500强”榜单,比去年(58家)减少4家,占10.8%,排名第三;德国有Siemens AG、Enercon GmbH、Nordex SE等29家企业进入“500强”榜单,比去年(34)减少5家,占5.8%,位居第四;韩国有LG Chem.、Samsung Sdi、Hanwha Q CELLS、OCI、SK等21家企业进入“500强”榜单,比去年(23家)减少2家,占4.2%,位居第五;法国有11家,占2.2%,位居第六;芬兰、巴西各9家,各占1.8%,并列第七;印度、西班牙和加拿大各8家,各占1.6%,并列第九。

三、新兴市场国家增速放缓

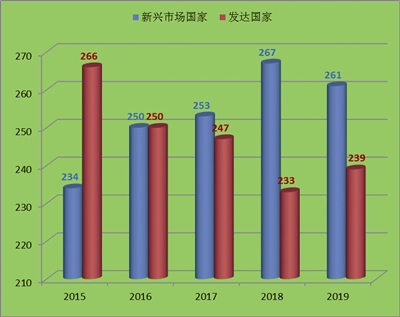

从上榜企业数看,2019“500强”企业中,新兴市场国家上榜企业为261家,比2018年的267家减少6家;发达国家上榜企业数为239家,比2018年的233家增加6家;新兴市场国家与发达国家二者之间上榜企业数之比为1.09:1(2018:1.15:1)。

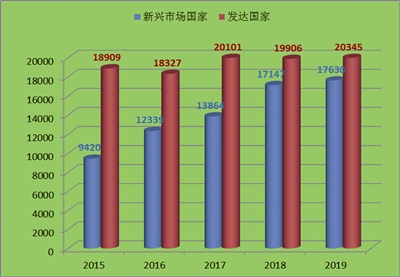

从上榜企业规模来看,2019“500强”企业中,发达国家上榜企业营业总收入为20345亿元,比2018年的19906亿元增加439亿元(2018:-195亿元),约占 “500强”营业总收入的53.57%,比2018年的53.72%年减少0.15个百分点(2018:-5.46个百分点),降幅大幅减少;新兴市场国家上榜企业总收入为17630亿元,比2018年的17147亿元增加483亿元(2018:+3283亿元),约占“500强”营业总收入的46.43%,比2018年的46.28%增加0.15个百分点(2018:+5.46个百分点),增幅大幅减缓。

图5给出2015-2019年“500强”企业中新兴市场国家与发达国家企业营业收入总和的变化情况。由图可以看出,新兴市场国家与发达国家的差距呈逐年减小趋势,在 2018年间差距大幅缩小后,二者之间差距减小幅度放缓。2019年,发达国家企业总营业收入又开始小幅增长,重上2万亿元大关;新兴市场国家企业总营业收入则是在前几年的快速增长之后,增幅放缓,这也使得二者差距缩小趋势减缓。

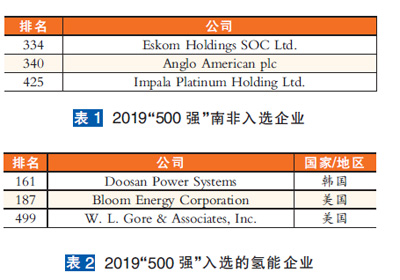

值得一提的是,虽然新兴市场国家增速放缓,但是,南非却表现抢眼,入选企业数达到3家,比2018年增加2家;入选企业的营业收入总和达到70.8亿元,比2018年的29.3亿元增加41.5亿元,同比增长141.64%。

与南非类似,发达国家中美国也呈现复苏态势。2019“500强”美国入选企业数增加13家达74家,入选企业营业收入总和达6006亿元,比2018年的5446亿元增加560亿元,同比增长10.28%。

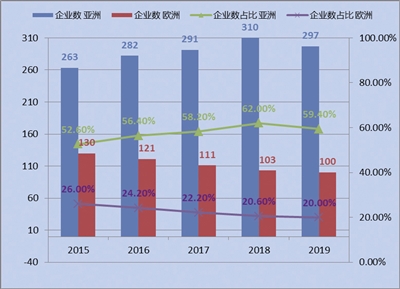

四、亚洲榜首地位稳固

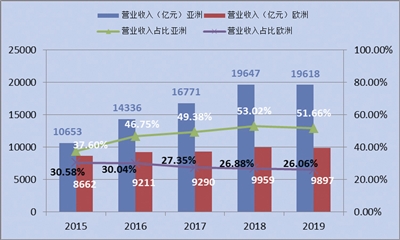

图6给出2015-2019年“500强”中亚洲、欧洲企业数及其占比情况。可以看出,“500强”中,欧洲企业数下降趋势持续,2019年仅有100家企业入围。2019年,虽然亚洲入选企业数相比2018年有所减少,为297家(2018: 310),占比59.4%,但依然牢牢占据首位。

图7给出2015-2019年“500强”中亚洲、欧洲企业总营业收入及其占比情况。近几年,欧洲企业总营业收入处于缓慢增长、停滞甚至萎缩的状态,2019年为9897亿元(2018:9959亿元),比2018年减少62亿元(2018: +669亿元);占比26.06%(2018: 26.88%),减少0.82个百分点(2018:-0.47)。亚洲方面,2019年入选企业总营业收入为19618亿元(2018:19647亿元),比2018年减少29亿元(2018:+2876亿元),占“500强”总营收额的51.66%(2018:53.02%),再次超过半数。

五、中国减速提质

经历多年的高速增长后,2019“500强”中国入选企业数及总营业收入双双下滑;但是,中国入选企业的平均规模却继续增长,而且整体排名上升。

一方面,2019“500强”企业中,中国企业占据209家,比去年(2018:217家)减少8家(2018:+19家)。中国入选企业数有所下滑,但依旧占据绝对优势,远多于排名第二的美国(74家)和排名第三的日本(54家)。

从收入规模看,中国入选企业总营业收入达13726亿元(2018:13837亿元),比去年减少111亿元(2018:+2897亿元),2014年后,首次出现负增长,增长率为-0.8%(2018:26.48%),比去年降低27.28个百分点(2018:+16.14个百分点)。

另一方面,2019“500强”排名前十的企业中,中国企业有协鑫集团有限公司、晶科能源控股有限公司两家企业,而2018年仅有协鑫集团排名前十。

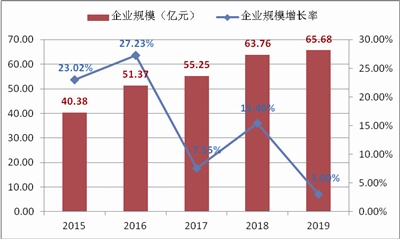

从入选企业平均规模来看,2019“500强”中国企业平均营收规模为65.68亿元,同比增长3%;而2018则为63.76亿元,同比增长15.40%。

六、储能首超太阳能

2019年,全球新能源企业“500强”产业格局再次发生变化,储能产业继续快速发展,而太阳能则继续放缓,储能产业首次超越太阳能产业。

从入选企业数量来看,2019“500强”企业中从事太阳能、生物质能、储能、风能和氢能及开展多元化经营但是以太阳能、生物质能、储能、风能和氢能为主的企业(下简称:多元产业企业)共有495家(2018: 499),比去年减少4家,占“500强”的99%。其中,多元产业企业为218家(2018:205家),太阳能企业89家(2018:107),生物质能企业47家(2018:45),储能电池企业104家(2018:106),风能企业37家(2018:36);剩余的企业中,氢能3家,地热能2家。从入选企业数来看,储能产业的企业数大幅增加,而太阳能企业数则继续减少,储能企业数首次超过太阳能企业数。

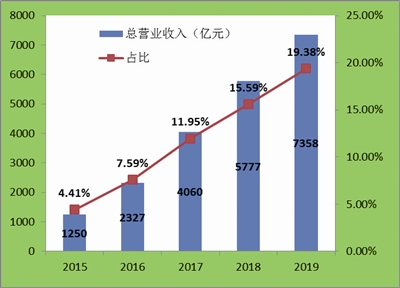

从收入规模来看,2019“500强”企业中从事太阳能、生物质能、储能、风能及多元产业企业的总营业收入37776亿元(2018:37008),占总营业收入的99.48%(2018:99.88%)。其中,多元产业企业总营业收入为14247亿元(2018:14781),占总营业收入的37.52%(2018:39.89%);太阳能企业为6641亿元(2018:7698),占总营业收入的17.49%(2018:20.78%);生物质能企业为4864亿元(2018:4526),占12.81%(2018:12.21%);储能电池企业为7358亿元(2018:5777),占19.38%(2018:15.59%);风能企业为4666亿元(2018:4226),占12.29%(2018:11.41%);氢能企业为123亿元,占0.32%;地热能企业为76亿元(2018:45),占0.20%(2018:0.12%)。

由以上结果可看出,不管是入选企业数还是入选企业总营业收入,储能企业均已经超过太阳能企业。这一方面得益于近年来储能产业的快速发展。图10给出2015-2019年“500强”中储能产业企业总营业收入和其在总营业收入中占比的情况,由图可以看出,从2015年开始,储能产业就开始进入高速增长的阶段,其在“500强”中的占比快速增加,到2019年,其占比已经达到19.38%,仅次于多元产业(37.52%).另一方面,太阳能产业继续下滑,2015年起,太阳能企业营业总收入在“500强”中的占比持续降低,2019年已经下降到17.49%,位居第三。

“500强”中储能企业与太阳能企业的表现反应出储能产业与太阳能产业发展的现状。据统计,2018年,全球新能源汽车全年累计销售突破200万辆,达2018247辆,同比增长64.9%;2017年为122.4万辆,同比增长58%;2016年77.4万辆,同比增长40%; 2018年,中国新能源汽车(包括乘用车和商用车)产销量分别为127万辆和125.6万辆,同比增长分别为59.9%和61.7%;2017年,产销量分别为79.4万辆和77.7万辆,同比增长分别为53.8%和53.3%;2016年,则是生产51.7万辆,销售50.7万辆,同比增长分别为51.7%和53%。

而据统计,2018年全球新增并网光伏装机容量为94.3GW,同比下降7.5%;2017年为102GW,同比增长33.7%。中国方面,2018年新增并网光伏装机容量为44.26GW,同比下降16.6%,2017年则为53.06GW,同比增长53.6%。

七、氢能企业首入榜单

2019“500强”的产业中出现了一个新的面孔——氢能,虽然入选企业数仅有3家,总营业收入也仅有123亿元,但这宣告了全球新能源企业500强产业格局的改变。

八、首尾企业呈现分化加剧趋势

2019“500强”首尾企业分化呈加剧趋势。一方面,营业收入超过400亿元的企业大幅增加,2019为12家,比2018年的8家增加4家,同比增长50%。

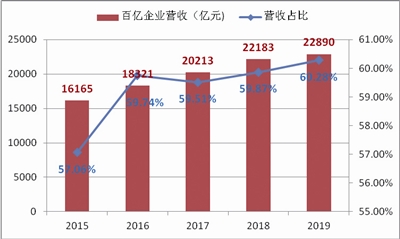

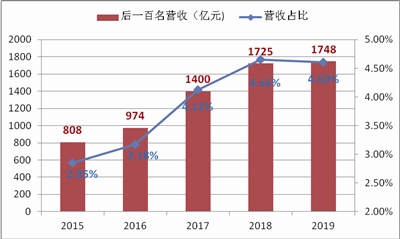

另一方面,2019“500强”中营业收入达到百亿元的企业总营收规模达到22890亿元,占总营业收入的60.28%,比2018年增加0.41个百分点;而 2019“500强”中,后100名的企业总营收规模为1748亿元,占总营业收入的4.60%,比2018年减少0.06个百分点。

虽然二者的增减幅度不大,但是所呈现出来的分化加剧趋势,依旧值得关注和警惕。

综上所述, 2019“500强”呈现出新特点:新兴市场国家企业增速放缓,发达国家有所复苏;中国企业总数和营收规模双双下降,但是企业的平均规模和排名提升;储能产业首次从企业数和营业收入双双超越太阳能;氢能企业初登榜单。

2019年,受新能源汽车补贴新政影响,我国新能源汽车的发展受到一定抑制。据统计,自今年7月起,我国新能源汽车销量就一直下滑;9月,我国新能源汽车销量仅有8万辆,同比下降34.2%;1-9月,我国新能源汽车销量为87.2万辆,同比增长20.8%;以现在的趋势,我国新能源汽车全年销量的增长前景堪忧。反观太阳能产业,“531”新政的影响已经消化,中国光伏新增装机容量有望重新获得增长;近几年,全球各国特别是中国及地方都相继制定产业政策或规划,大力鼓励氢能产业的发展,氢能产业处于爆发前夜……

以上产业发展结果将极大影响2020年全球新能源企业500强的榜单,储能产业与太阳能产业之间地位会否改变,氢能能否大爆发?所有这些都值得期待。

上一版

上一版

放大

放大 缩小

缩小 全文复制

全文复制