随着国际油价回暖,油气资本投资市场逐渐火热起来,围绕油气勘探开发、管网基础设施建设等的企业投资、合作、并购不断。

8月28日, 以油气勘探开发为主业的洲际油气股份有限公司(下称“洲际油气”)发布《重大资产购买预案》(以下简称《预案》)称,已于8月27日与Star Elite Venture(SEV)签署《意向协议》,约定将以不低于765,580,456 美元(等值于人民币 4,973,363,761元)的报价参与其全资子公司中信海月能源有限公司(下称“中信海月”)100%股权的竞标。若本次受让成功,具体受让价格、受让比例将以本次国有股权在北京产权交易所挂牌交易的最终结果为准。

看中标的油田资产

洲际油气是一家以国际油气勘探开发为主要业务,同时致力于投资油气下游加工产业、物流和销售的油气上市公司。此前曾先后收购了哈萨克斯坦马腾油田、克山油田以及油气运输公司,资产规模逐渐扩大。据洲际油气2018年半年度报告显示,2018年该公司上半年共生产原油44.9万吨,同比增长25%。

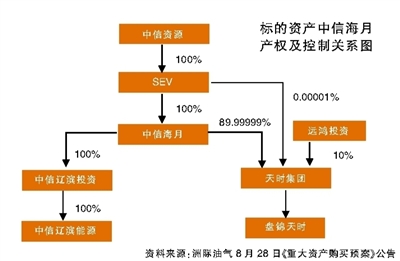

此次收购是洲际油气在油气上游领域的又一次扩张。《预案》披露,本次交易标的公司中信海月旗下共2家子公司:中信辽滨投资有限公司(下称“中信辽滨”)和天时集团能源有限公司(下称“天时集团”),天时集团由于持有月东油田油气勘探开发和生产权,是此次交易的核心资产。

月东油田位于辽宁省盘锦市西南 40 公里的浅海地区,目前共有128口油井处于商业性生产阶段,拥有纯油年产量合计47.2万吨的3座已投产人工岛以及原油处理设计规模150万吨/年的陆上终端站。至2017年12月31日,月东油田的探明石油储量估计为3020万桶原油。“本次交易完成后,上市公司将获得标的公司可观的石油储量和有潜力的勘探区块,双方将在勘探、开采等领域形成协同效应,优化上市公司整体业务布局,提升上市公司抗风险能力。”《预案》称。

洲际油气此次油田资产收购,从战略上看是一项顺应国家能源发展形势的举措。

据国家统计局公布的数据显示,近年来我国原油消费量持续增长,从2008 年的3.5亿吨增长至2016年的5.6亿吨,复合增长率达到5.87%。但我国原油产量增长缓慢,2008-2017年,我国原油年产量一直保持在1.9亿吨至2亿吨的水平,年复合增长率仅为0.06%,原油对外依存度持续提高,2017年达到 68.01%。在此背景下,“三桶油”均表示要加大国内油气资源勘探与开发投资力度,保障国家能源安全。

从《预案》披露的信息看,月东油田近几年运营状况并不是很好,洲际油气表示将与中信海月继续进行油田的开发并新建石油开采井,增加相应配套设施,以提高原油的采收率。

标的公司负债率高企

《预案》披露了中信海月的主要财务状况:2016年、2017年以及2018年1-5月,中信海月净利润分别为-16,178.65万元、-28,779.21万元及18,402.97万元。此外,截至2016年12月31日、2017年12月31日及2018年5月31日,中信海月资产总额分别为364,347.47万元、285,633.91万元、282,912.74万元,归属于母公司所有者权益分别为-206,370.99万元、-197,274.26万元、-167,775.93万元,资产负债率分别高达159%、173%、162%。

数据显示,截至2018年5月31日,中信海月负债总额457,395.17万元,其中最大负债款项为应付最终控股公司中信资源控股有限公司(下称“中信资源”)440,777.97 万元。

而据交易双方签署的《意向协议》可知,此次交易标的中信海月100%股权的价格不会低于49.73亿元。以近50亿元的价格购买负债额达45.7亿元的标的,表面上看,洲际油气此举着实让人费解。

洲际油气在《预案》中表示,从短期来看,本次交易完成后,标的公司盈利能力或将受限于低迷的国际原油价格,进而导致上市公司盈利能力受到影响。但从长远来看,本次交易完成后,上市公司与标的公司将在石油的勘探和开采等领域进行技术和经验共享,实现协同效应,利用上市公司自身的油田项目管理能力、专业人才队伍和资金筹措能力改善标的公司的经营效率和盈利能力。

记者梳理洲际油气财报发现,其近几年财务表现不佳。

洲际油气财报显示,2016年、2017年及2018年1-6月,其扣非净利润分别为-2.1亿元、-2.4亿元、2731万元,虽然今年上半年有好转的迹象,但总体状况不太乐观。且截至2018年6月30日,其货币资金不足10亿元。

根据《意向协议》可知,本次交易为现金收购,交割时,买方须向卖方支付 612,665,866 美元(等值于人民币 39.8亿元)(首期对价款),于《意向协议》签署后一年内或卖方向买方作出的书面指定日期,买方应向卖方支付剩余金额为成功中标价减去首期对价款,即不低于152,914,590 美元(等值于人民币 993,363,761元)。

对此,关于现金收购的资金来源,预案称:上市公司拟通过自有资金、银行贷款等方式筹集交易价款并按照交易进度进行支付,且“预计本次交易完成后,上市公司资产负债率将有所上升”。

除了资产收购,洲际油气还有资产出售的打算。其全资子公司香港油泷能源发展有限公司(下称“香港油泷”)于7月11日与汉盛控股集团有限公司签订了《股权收购转让协议》和《股权质押协议》,约定香港油泷持有的新加坡洲际60%股权以1.003亿美元的对价转让至汉盛控股,其中首付款为 4,850万美元,已于 2018 年 7 月 18 日支付完毕,剩 余 5,180 万美元于协议签订之后 6 个月内支付。洲际油气在公告中表示:本次转让新加坡洲际60%的股权是应公司战略规划和经营管理发展的需要,有利于公司进一步调整债务结构,集中主力发展上游油气业务。

复杂的收购方案

事实上,洲际油气原计划不只收购中信海月的资产。

洲际油气酝酿此次资产收购始于5个月前。3月27日,洲际油气发布《关于重大资产重组停牌的公告》称,正在筹划收购上海泷洲鑫科能源投资有限公司(以下简称“泷洲鑫科”)控股股权的事项;经初步测算,该事项对公司构成了重大资产重组;本公司股票自2018年 3月27日起停牌不超过30日。公告同时披露“本次重组或涉及收购其他油气资产”。

泷洲鑫科主要从事能源行业、高新技术项目的投资,石油勘探开发、 石油化工领域内的技术开发,机械设备、化工产品销售等。洲际油气拥有其3.3%的股权。

仅仅几天后,从洲际油气发布公告看,其重组计划加入了新成员。4月8日,洲际油气与中信资源、泷洲鑫科签署了《重组框架协议》。该协议表示各方需要就重组进行和完成,包括但不仅限于以下交易:(1)洲际油气收购中信资源拥有的中信海月全部股权,包括其在月东油田拥有的全部90%的权益(下称“中信海月权益”),支付方式为现金。(2)泷洲鑫科需获得持有其87.33%股权的股东的许可,将该部分股权出售予中信资源(或其子公司),支付方式为现金。(3)洲际油气将购买中信资源持有的泷洲鑫科股权,支付方式为洲际油气向中信资源增发双方协商同意的一定数额的股份, 对价股份支付不足的部分,由洲际油气向中信资源支付现金。

此后,洲际油气多次发布《重大资产重组进展公告》《关于重大资产重组进展暨继续停牌的公告》称,由于此次交易涉及国有资产转让及收购海外资产,交易程序较为复杂,对重组标的资产的尽职调查和审计、评估工作仍在积极开展中。

值得注意的是,预案表示,与上述《意向协议》签署的同一天,即8月27日,洲际油气、中信资源与泷州鑫科三方签署了《重组框架协议之终止契约》,三方同意终止《重组框架协议》,但并未披露具体原因。

记者试图联系洲际油气,想就此次收购方案做进一步的了解,但其官网电话一直未能接通。

上一版

上一版

放大

放大 缩小

缩小 全文复制

全文复制