编者按

在国内外LNG价格有利形势持续之际,国内非“三桶油”企业在市场中灵活周转,以显身手。而面对国内第三方准入仍有长路要走、接收站产能利用率不高、进口能力不足以撬动市场等问题,相关企业还需“强身健体”,稳步前行。

长期以来,我国天然气供应以管道气为主,占全国天然气供应市场的85%以上,进口LNG(液化天然气)一直居于“副手”角色。自2014年以来,随着国际油价下降、全球LNG资源过剩,进口LNG价格优势凸显,表现出强劲的竞争力。加之2014年国家发改委发布了《天然气基础设施建设与运营管理办法》,从政策层面为民企参与LNG进口打通渠道。

基于国内外目前进口LNG发展的有利形势,伴随国内天然气市场化改革提速,一批以非油央企、地方发电集团、大型城市燃气公司等为代表的下游天然气用户开始探索LNG独立采购,形成了三大石油央企以外的中国LNG采购“第二梯队”。

但不容忽视的是,不以规模论英雄的非“三桶油”企业,因面临自身进口能力和市场调节具有局限性等因素,短期内作为能源补充这一“副手”的角色仍将持续。

查“缺”补“漏”,“身手”灵活

纵观深耕LNG市场多年“第二梯队”企业,发展LNG产业的脚步从未停止。

广汇能源日前正式宣布将在今年投资70亿元用于清洁炼化、江苏启东LNG物流中转基地的建设。2016年底,新奥集团浙江舟山LNG接收站主体工程完工。2016年,宁夏哈纳斯集团液化天然气销售量占全国市场份额的16%,已建成银川100万吨LNG工厂、东部和西部热电联产120万千瓦项目,在宁夏建成使用丹麦维斯塔斯公司风机设备的风电100万千瓦、光伏发电20万千瓦基地。中天能源公司于2015年底和2016年上半年,分别完成对加拿大NewStar和LongRun两个油气田项目的并购。该公司投资的潮州LNG储配站项目,有望为公司建立除江阴LNG接收站外的又一海气进口渠道。

中海油能源发展股份有限公司采油服务分公司LNG船务分公司副总经理盛苏建和厦门大学中国能源政策研究院院长林伯强均向记者表示,相比管道气,从贸易角度来说,新奥集团、广汇能源和哈纳斯这些“第二梯队”成员甚至更小的LNG企业,不仅有市场还有现货,他们的进口方式和资源更加灵活。

“中国是LNG发展最强劲的国家之一,目前已投产LNG接收站已达13座,接收能力超过4160万吨/年,规划和在建的LNG接收站规模也有近3000万吨/年。中国LNG接收站的接收能力已经是进口量的两倍多,可以预见未来LNG进口空间巨大。”林伯强对记者说,“而目前国家对LNG进口没有限制,这种市场化做法,使得这些企业在进口气源和方式上非常灵活。”

除气源具有多样性外,从模式创新来说,“第二梯队”甚至更小的LNG企业,在向下游传导的运输方式上,也有不可比拟的灵活性。随着LNG产业链的广泛普及,行业规模势必会迅速扩大,LNG运输车也将会不断增加。而LNG罐式集装箱也会通过灵活的运输方式,例如海路、铁路、陆路,以多式联运来降低LNG的运输成本。

据前瞻产业研究院《中国LNG行业市场与投资分析报告》的分析,未来十多年内中国主要用于LNG二程转运的中小型LNG运输船或将会超过百艘。

“LNG天然气想要抵达客户端,需要中小型LNG运输船将LNG从沿海大型接收站运送到小型接收站,然后经罐箱火车、槽车或地方管网来输送给用户”,盛苏建说,“这种罐箱式联运方式,在欧洲和美国十分盛行,起到‘虚拟管道’的作用并可以替代常规天然气管道无法到达的地方,点供模式‘查缺补漏’,覆盖到更多更分散的地区。这种运输分销的方式,或许更具经济性。”

除此之外,短期来看,LNG装置还具备投资较少,使用方式灵活的特点。公开资料显示,“十三五”期间,气代煤需求量为1126亿立方米。其中工业替代需求最大,占47%,发电替代需求占37%,供热替代需求占 16%。从地域分布上来看,气代煤市场主要集中于东部沿海地区的京津冀鲁、长三角、珠三角区域,因为这些地区既是煤炭消费密集地区,又面临较大的环保压力,经济承受能力相对较强,是减少煤炭使 用的重点地区。多位业内人士在接受记者采访时表示,相比管道建设,使用LNG只需要投资一套气化装置,投资小且工程周期短,因此短期来看,用LNG替代煤炭是工业燃煤改燃气的主要方式之一,也是LNG行 业的下游增长点。

“围城”之困,风险犹存

“就中国而言,现在进口LNG的现货成本(包括现货价格、运费、接收气化成本、灌输费和城市配气费,不包含陆上运输成本)约为1.7元/立方米,远低于国产LNG的售价,甚至低于东部地区的管道天然气门站价格。另由于LNG相比管道气在贸易形式和条件上也更加灵活,LNG的竞争力在不断增强。”盛苏建说。

但卓创资讯分析师刘广彬对本报记者表示,在未来5年,中国LNG产业仍面临基础设施无序或重复建设、下游市场开发缓慢等诸多问题。在此期间,我国天然气消费模式将由“供应驱动消 费 ”逐步转向“ 需求拉动消费 ” ,各资源方争夺下游市场将成为常态。

“国产天然气液化项目负荷率低、亏损严重。在经济放缓和进口LNG低价的双重冲击下,LNG厂家生存艰难,面临着巨大挑战。”刘广彬说。

LNG市场正面临“围城之困”。

首先,全球LNG接收站平均产能利用率一直不饱满。从2006年中国第一座LNG接收站——广东大鹏LNG接收站投产至今,国内已建成投产的LNG接收站10余个,而未来计划拟建或在建的LNG接收站将近20个,主要是为了适应中国天然气应用长期看好的市场环境。预计全部建成后,全国年接收能力总量将超过1100亿立方米。

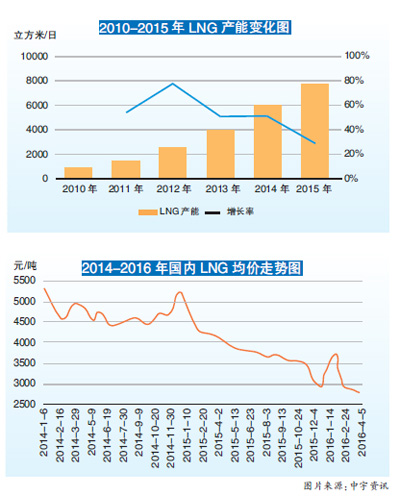

而2016年LNG接收站新建速度仍未减缓,一季度新增产能445万立方米/天,远高于2015年同期水平。与此同时,国内LNG价格从2015年初的5034元/吨降至年末的3295元/吨,下跌了34.5%。供大于求导致国产LNG成本倒挂,很多厂家今年以来一直处于停产检修状态,上半年市场整体开工负荷率低于40%。

其次,目前进口LNG的高价长贸合同存在价格倒挂,导致亏损。中国进口LNG大部分签订的是长期贸易合同,在以往高油价时期,长期贸易合同的确保证了可以用相对于现货更加便宜的价格,来进口足量的LNG。2014年之前,中国大部分LNG接收站的到岸完税价都在4元/立方米以上,2015年国际油价和LNG价格迅速下跌,长贸合同导致价格倒挂。

此外,进口LNG除了少量通过槽车销售外,大部分仍然进入管道系统,由于其售价和管道气一样,按照政府规定的门站价出售,导致进口LNG处于亏损状态,这也是接收站利用率低的原因之一。2016年来随着LNG价格的下降,进口LNG的现货价格已经低于长期合同价格,两者之间存在很大的套利空间。目前中海油、中石油和中石化合同气占据主要份额,由于新进民营企业可以进口更加便宜的现货,这对现存的进口LNG市场格局提出了新的挑战。

而“第二梯队”企业能力仍旧有限,风险尚存。

刘广彬认为,与三大石油公司大手笔签订供销合同相比,“第二梯队”LNG采购合同量偏小,集中在50万-100万吨/年,且大多从暂定协议开始,逐步转为供销合同。即便是长协采购意向在200万吨/年以上的华电和新奥,也倾向于将计划采购量拆分为几个小合同,体现了“分散风险”和“多方接触、多方比较”的谨慎思路。这充分说明“第二梯队”企业普遍具有谨慎、观望的态度,也折射了在项目尚未获得能源局审批、第三方准入政策落实尚未明朗的情况下,买卖双方的犹疑态度。

随着供应形势变化,气源间竞争愈加激烈。目前,中国已经形成多气源供应格局,国产气、进口管道天然气和进口LNG 三者形成了相互竞争的形势。林伯强认为,进口LNG由于存在运输成本,其补充作用还将持续较长一段时间,“LNG遇到管道天然气都要让步”。而盛苏建则表示,LNG是否能与管道气协同发展,还取决于门站价格,长输管道气价经济性未必拼得过LNG。

“第二梯队”企业应当避免因自身灵活性造成的供给波动。从整体来看,由于囤量相比三桶油仍较小,因此在签订协议中应当避免例如油价这种单一的参照物,而应该采取“鸡尾酒”方案,根据供需多种方式进口。

规范市场,有据可循

LNG 下游市场化程度较高,LNG 业务 多方资本参与可形成多元化市场,同时,今后几年内全球LNG供应宽松,LNG 贸易向买方市场倾斜,而且LNG 短期和现货贸易越来越活跃, 在 LNG 资源采购方面可以采用更加灵活的方式,从而为 LNG 项目带来更多的活力。

但目前,三大国有石油公司的长期贸易合同量季节性过剩,难以消化,有意向国际市场转出资源;燃气分销商、城市燃气和国有电力企业等在内的LNG市场新进者急于利用国际LNG,低价转入资源。迫于自身没有LNG接收设施,LNG新进入者对扩大 LNG接收站第三方准入的要求不断增强。因此相关部门应在确保国有资产不显著流失的前提下,按上游-管网-储气库-接收站的顺序,制定一套目的性和原则性明确的市场化改革方案。

此外,现行天然气价格结构和水平设计的出发点是用户承受能力,不能反映天然气供需特点和经济规律,比如价格形式单一,为真实反映不同用户的用气特征和需求;无差别价格,不能调节天然气需求的峰谷差。实际交易价格固定,不能刺激生产,也不能刺激需求。无差别价格与企业的成本不相匹配,会造成行业存在季节性投机行为。

中国天然气价格改革进程有待加快,在推进天然气价格与燃料油挂钩的同时,应更加注意实现季节性峰谷气价。

“对进口LNG也要加强管控,鼓励民企参与的同时,避免社会资本蜂拥而上追逐价格洼地,致使夏季LNG现货低价时供应过剩,冬季高价时常无人供应的局面,打乱天然气市场价格体系,造成恶性竞争,影响行业的可持续发展。LNG进口首要前提是加强国内外市场研究,同时加强能源协调供应能力建设,不断提高自主控制能源对外依存度的能力,规避运营风险。”盛苏建对记者说。

林伯强表示,还应有序放开市场准入,扩大LNG现货与短期合同的比例。未来几年,LNG现货价格将会持续低于与油价挂钩 的LNG合同价格,适时增加LNG现货进口可以有效降低进口成本。

“对于 中国LNG市场新进入者来说,建议签署多个中短期LNG进口合同而不是长期贸易合同。”刘广彬说。

不过,记者采访的多位业内人士表示,天然气产业属于民生产业,稳定供应仍是第一要务,应对新形势,需要政企联合,认清国际国内两个市场的发展规律,完善天然气价格体系,实行天然气差别价格,合理规划资源,保障供应。加大市场开发力度,避免恶性竞争。在竞争面前,无论是三大油气还是逐步跻身上游的民企,都必须正视一点,即“十三五”期间,天然气行业的共同任务是实现2020年天然气在一次能源消费中占比10%这一重要目标,提高增量应该与相关部门联动,结合下游天然气利用政策和进出口税费政策,大力推进“气代油”、“气代煤”和天然气发电项目,努力扩大天然气与替代能源的比价优势,是天然气加速替代燃料油、水煤气等相对低效能源,促进天然气产业链健康升级。

上一版

上一版

放大

放大 缩小

缩小 全文复制

全文复制