2015年,全球新能源产业投资再创新高,新能源发电装机容量持续快速增长,企业并购重组加剧,产业发展呈现新的态势和特点。受此影响,2016 “全球新能源企业500强”的榜单发生了较大的变化,呈现出以下特点:

一、全球新能源企业500强

入围门槛大幅提高

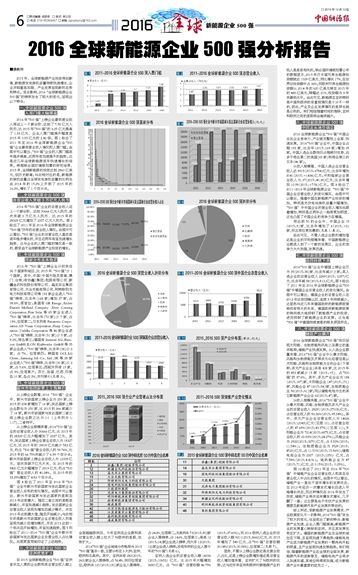

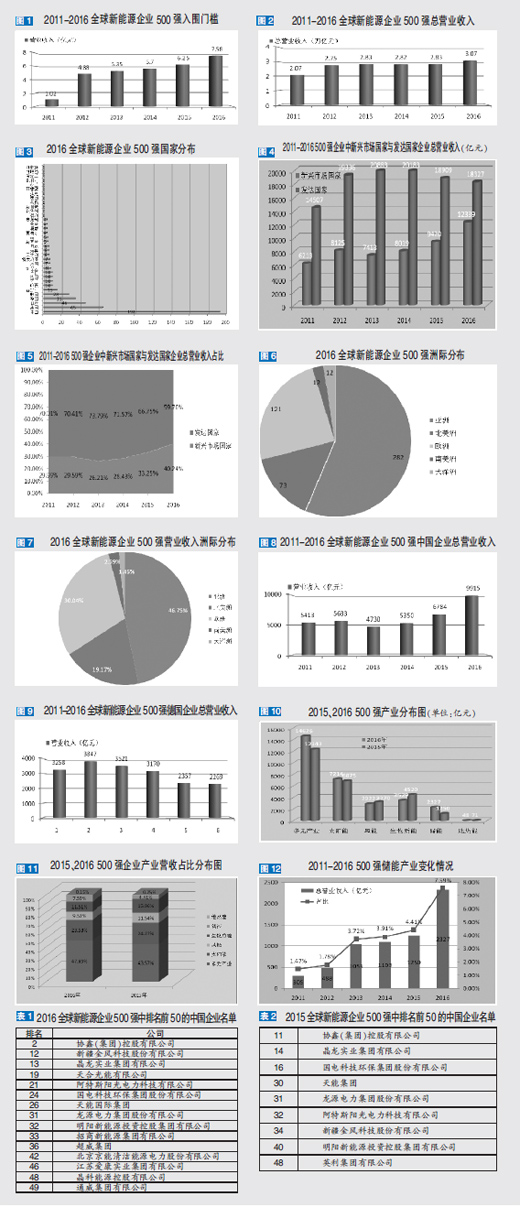

2016年“500强”上榜企业最低营业收入再迈上一个新台阶,达到了7.58亿元人民币,比2015年“500强”的6.25亿元提高了1.33亿元,企业入围门槛提升幅度是2015年0.55亿元的2.42倍。图1给出了2011年至2016年全球新能源企业“500强”企业最低营业收入情况即入围门槛。由图中可以看出,“500强”企业的入围门槛逐年稳步提高,近两年有加速提升的趋势。这是近几年全球新能源逐年快速增长的结果。根据联合国环境规划署的研究结果,2015年,全球新能源的投资达到2860亿美元,创历史新高;与此相对应的是,新能源的装机容量占全球发电装机容量的比例也由2014年的15.2%上升到了2015年的16.2%,增长了1个百分点。

二、全球新能源企业500强

总营业收入突破3万亿元人民币

2016年“500强”企业的总营业收入迈上一个新台阶,达到30666亿元人民币,首次突破3万亿元人民币,比2015年的28329亿元增加了2337亿元人民币。图2给出了2011年至2016年全球新能源企业“500强”历年的总营业收入情况。由图中可以看出,“500强”企业的总营业收入基本是逐年稳步增长的,并且近两年有呈加速增长趋势,这与企业的入围门槛的情况是一致的,都受益于全球新能源产业投资的增长。

三、全球新能源企业500强

国家分布基本稳定

2016年 “500强”上榜企业分别来自36个国家和地区,比2015年 “500强”少1个国家。其中,中国(中国大陆及香港、澳门、台湾)有协鑫(集团)控股有限公司、新疆金风科技股份有限公司、晶龙实业集团有限公司、天合光能有限公司、阿特斯阳光电力科技有限公司等193家企业进入“500强”榜单,比去年(168家)增加27家,占38.6%,居首位;美国有GE Energy、Archer Daniels Midland Company 、Dow Corning Corporation、First Solar等65家企业进入“500强”榜单,比去年(72家)少7家,占13%,位居第二;日本则有Panasonic Corporation、GS Yuasa Corporation、Sharp Corporation、Toshiba Corporation等46家企业进入“500强”榜单,比去年(51家)少5家,占9.2%,排名第三;德国有Siemens AG、Enercon GmbH、E.ON Kraftwerke GmbH等35家企业进入“500强”榜单,比去年(38)少3家,占7%,位居第四;韩国有OCI、LG Chem.、Samsung Sdi Co., Ltd.、SK等28家企业进入“500强”榜单,比去年(30家)少2家,占5.6%,位居第五;西班牙则有15家,占3%,位居第六; 芬兰、法国、巴西、印度各10家,各占2%,并列第七(见图3)。

四、全球新能源企业500强

新兴市场国家登上主角舞台

从上榜企业数看,2016“500强”企业中,新兴市场国家上榜企业为250家,比2015的234家增加了16家;发达国家上榜企业数也为250家,比2015的266家减少了16家。新兴市场国家与发达国家二者之间上榜企业数之比为1:1(上年则为1:1.17),二者持平。

从上榜企业规模来看,2016“500强”企业的总营业收入为30666亿元,比2015年的28329亿元大幅增加了2337亿元。其中,发达国家上榜企业营业总收入为18327亿元,比2015年的18909亿元减少582亿元,约占 “500强”营业总收入的59.76%,比2015年的66.75%年减少了6.99个百分点;新兴市场国家上榜企业总收入为12339亿元,首次突破万亿元大关,比2015年的9420亿元大幅增加了2919亿元,约占“500强”营业总收入的40.24%,比2015年的33.25%增加了4.82个百分点。

图4给出了2011年至2016年“500强”企业中新兴市场国家与发达国家企业营业收入总和的变化情况。由图中可以看出,新兴市场国家与发达国家的差距在2013年达到最大,随后二者之间的差距逐渐减小,并呈加速减小趋势。发达国家企业总营业收入呈现先增加后减少模式,并在2013年达到最大值,随后开始减少;与此相反的是新兴市场国家企业总营业收入则是呈现先减少后增加模式,并在2013达到一个低点后开始增加,并呈加速趋势。图5则给出了2011-2016 “500强”企业中新兴市场国家与发达国家企业总营业收入占比情况。此图更直观地印证了上述趋势。

五、全球新能源企业500强

亚洲优势扩大

自2015全球新能源企业“500强”亚洲首次在入围的企业数和其总营业收入额上全面超越欧洲后,今年亚洲在企业数和其总营业收入额上拉大了与欧洲的差距,优势扩大。

2016“500强”企业地域分布格局与2015 “500强”基本一致,主要分布在3大洲:亚洲、欧洲和北美洲;其中,亚洲共有282(2015:263)家企业入围榜单,占56.4%,依旧位居首位;欧洲共121(2015:130)家企业入围榜单,占24.2%,位居第二;北美洲共73(2015:80)家企业入围榜单,占14.6%,位居第三;南美12(2015:14)家企业进入榜单,而大洋12(2015:12)家企业进入榜单;没有非洲的企业入围今年的“500强”(见图6)。

亚洲入选企业的总营业收入额14336(2015:10653)亿元,比2015年大幅增加3683亿元,占“500强”总营收额46.75%(2015:37.60%);而2016欧洲入选企业的总营业收入额9211(2015:8662)亿元,比2015年增加了549亿元,占“500强”总营收额30.04%(2015:30.58%),位居第二(见图7)。

显然,不管从上榜企业数还是总营业收入占比,还是上榜企业数增加值还是总营业收入增加值来看,亚洲扩大了与欧洲的优势。这与近年来亚洲和欧洲对新能源产业的投入是息息相关的。联合国环境规划署公布的数据显示,2015年仅中国可再生能源投资额就达1029亿美元,同比增长17%,在世界总投资额中占36%;而欧洲可再生能源投资额从2014年的620亿美元降至2015年的488亿美元,降幅达21%,投资额为9年来最低水平。由此可见,新能源在亚洲特别是中国和欧洲的受重视情况是十分不一样的,因此,产业及企业发展情况的差异也就是必然的。我们相信随着时间的推移,亚洲和欧洲之间的差距将会越来越大。

六、全球新能源企业500强

中国龙头地位确立

2016全球新能源企业“500强”中国企业在企业竞争力、产业链完整性上全面、快速发展。2016“500强”企业中,中国企业占据193家,比去年(2015:168家)增加25家。中国入选企业数依旧占据绝对优势,远多于排名第二的美国(65家)和排名第三的日本(46家)。

从收入规模看,中国入选企业总营业收入达9915(2015:6784)亿元,比去年增加3041(2015:+1434)亿元;平均每家企业营业收入51.37(2015:40.38)亿元,比去年增加10.99(2015:+7.56)亿元。图8给出了2011-2016年全球新能源企业“500强”中国企业总营业收入的变化情况,由图中可以看出,随着中国在新能源产业投资的增加,特别是光伏电站装机容量大幅增加,“500强”中中国企业的营业收入增加也跟着增加,特别是这两年这一趋势更加明显,这也凸显了中国企业的竞争力在增强。

排名前50的企业中,中国企业15(2015:9)家,比去年增加了6(2015:+3)家,而且排位更加靠前(见表1、表2)。

由此可见,不管入选企业数的增加值还是企业的平均规模来看,中国新能源企业都进入到了一个新的发展区,企业的竞争力大大加强,发展迅速。

七、全球新能源企业500强

德国持续下滑

2016“500强”企业中德国上榜企业仅为35(2015:38)家,比去年减少3家;其入选企业的总营业收入2269(2015: 2357)亿元,比去年减88(2015:813)亿元。图9给出了2011年至2016年全球新能源企业“500强”中德国企业总营业收入的变化情况。由图中可以看出,德国企业的总营业收入在2012年达到顶峰以后,连续5年持续减少。这显然与近几年来德国政府的新能源政策转向有很大的关系,德国政府新能源政策的转向极大地抑制了新能源产业的投资,进而抑制了新能源企业的发展。这也是“500强”中德国持续衰落的根本原因所在。

八、全球新能源企业500强

储能产业飙升

2016全球新能源企业“500强”依旧呈现太阳能、生物质能和风电三足鼎立的基本格局;储能产业快速发展。从入选企业数量来看,2016“500强”企业中从事太阳能、风能和生物质能及开展多元化经营但是以太阳能、风能和生物质能为主的企业(下简称:多元产业企业)共有438家,比2015年的453家减少15家(2015:+5),占“500强”的87.6%。其中,多元产业企业为188(2015:187)家,太阳能企业147(2015:151)家,风能企业47(2015:54)家,生物质能企业56(2015:61)家;而以储能电池为主的其它新能源产业企业62(2015:47)家。

从收入规模来看,2016“500强”企业中从事太阳能、风能、生物质能及多元产业企业的总营业收入28291(2015:27008)亿元,占总营业收入的92.26%(2015:95.34%)。其中,多元产业企业总营业收入为14626(2015:12343)亿元(见图10),占总营业收入的47.69%(2015:43.57%)(见图11);太阳能企业为7214(2015:6875)亿元,占总营业收入的23.53%(2015:24.27%);风能企业为2922(2015:3270)亿元,占9.53%(2015:11.54%);生物质能企业为3529(2015:4520)亿元,占11.51%(2015:15.96%);储能电池企业为2327(2015:1250)亿元,占7.59%(2015:4.41%);地热能企业为47(2015:71)亿元,占0.15%(2015: 0.25%)。

图12给出了2011年至2016年“500强”中储能产业企业总营业收入和其在总营业收入中占比的情况。由图中可以看出,储能产业一直处于逐年增长的发展状态,在2013年经历一次爆发式增长后进入平稳增长状态,而这种情况在2016年发生了改变,储能产业再次迎来爆发式增长,几乎翻了一番。这主要是由于光伏产业发展的需要及新能源汽车产业发展所带动的。

综上所述,受新能源产业发展需求、产业政策变化不一的影响,2016“500强”发生了较大的变化,也呈现出了新的特点:新能源产业加速,企业入围门槛提高;新能源产业的发展重心转移到亚洲,并且其发展优势在扩大;德国的新能源产业在全球的地位在下降,且呈现加速下滑趋势;储能电池产业成为新能源产业发展的一颗冉冉升起的明星,且产业呈现快速发展趋势。我们相信,随着新能源产业在全球的全面发展,新能源汽车的逐渐普及,储能电池产业将步入加速车道,其地位将得到加强,成为新能源产业中最重要的成员之一。

上一版

上一版

放大

放大 缩小

缩小 全文复制

全文复制