精益达的“寄生”问题饱受公众诟病——这样一家拥有“傲人财务数据”的公司其实“寄生”在“大哥”宇通客车身上:宇通客车2013年年报披露,其向精益达以及精益达子公司的采购额分别是24.13亿元、6.93亿元,合计31.06亿元。精益达2013年总收入为32.3亿元,以此计算,其96%的收入来自“大哥”宇通客车。

一家原本名不见经传的地方企业,因为一场即将到来的收购而成为资本市场关注的焦点:它叫郑州精益达汽车零部件有限公司(下称“精益达”)。其“父亲”是郑州宇通集团有限公司(下称“宇通集团”),“兄长”是明星级上市公司郑州宇通客车股份有限公司(600066.SH,下称“宇通客车”)。

按照收购计划,精益达将由宇通客车的“小兄弟”变身为“儿子”,“卖身价”是42.6亿元。消息一出,资本市场一片哗然。公众纷纷质疑,宇通客车为何“高溢价收购”?

2014年6月12日,迫于质疑压力,宇通客车发布公告,邀请股东前往精益达实地调研。但不少接受采访的业内人士坦言,这次高溢价收购,与13年来宇通客车管理层开展的MBO(Management Buyouts,管理层收购公司股份)或许存在着密切联系。

高价收购“会挣钱”的“兄弟” ?

5月22日,宇通客车公告称,拟采取发行股份和支付现金的方式,购买大股东宇通集团、关联企业猛狮客车有限公司(下称“猛狮客车”)合计持有的精益达100%股权,宇通客车以发行股份方式购买85%股权,以支付现金方式购买15%股权;发行价格为16.08元/股,预计发行数量达2.25亿股。根据收购方案,账面净资产仅7.5亿元的精益达收购价高达42.6亿元,增值率466%,对应的2013年市盈率(每股发行价与每股收益率的比值)为8.7倍。

该方案公布后,上海证券交易所E互动平台宇通客车专区炸了锅,几乎每天都有几条乃至数十条质疑留言。投资者“门泊万里”认为,精益达利润主要来源仅靠宇通公司的采购,其所谓资产估值不应过高,否则就是宇通资产转移;投资者“40728”提出,宇通客车应正视投资者,回应高溢价5倍收购的涉嫌利益输送问题;投资者“失望宇通”说,溢价500%收购一个零部件公司,宇通客车太贪婪了……

“大家的质疑,矛头主要集中在精益达估值偏高、精益达和宇通客车涉嫌利益输送、精益达净资产收益率和净利润率畸高等几个方面。”证券分析师赵亮在接受《中国经济周刊》采访时,如是梳理投资者互动平台上的各方意见。

比如,精益达市盈率高达8.7倍,而国内汽配龙头上市公司华域汽车(600741.SH),其市盈率只有5.5倍,成立仅5年的精益达市盈率估值为何能达到华域汽车的1.58倍?6月13日,《中国经济周刊》记者就上述疑问,以投资者身份致电宇通客车证券部,工作人员解释称“不算高,因为估值是按照一定模式计算的,有来源的”,但未给出进一步解释。

涉嫌利益输送是公众关注的另一个焦点。

从公告来看,这是一次正宗的关联交易:精益达和宇通客车的第一大股东都是宇通集团,精益达第二大股东猛狮客车也是大股东宇通集团的控股公司,等于说精益达100%的股权都为宇通客车的控股股东掌控,本次交易的实质是把两家公司以前的“兄弟”关系变成“父子”关系。

不过,宇通客车并不承认其间存在利益输送。“收购是按照证监会要求上市公司应减少和集团公司关联交易的思路做的,宇通集团本来还不想卖精益达呢。”上述宇通客车证券部工作人员表示。?

仅看精益达的净资产收益率和净利润率,的确令人“不忍割舍”。

公告显示,精益达2011—2013年净利润分别为3.41亿元、4.57亿元、4.91亿元,各年末净资产分别为3.23亿元、6.9亿元、7.87亿元。?以此计算,精益达2011—2013年的净资产收益率分别为105.58%、66.24%、62.39%。纵观中国证券市场,万众瞩目的利润“奶牛”贵州茅台(600519.SH)和五粮液(0000858.SZ)过去三年平均净资产收益率也不过20%多一点,精益达的生意“如有神助”。

《中国经济周刊》调查发现,国内整车企业的竞争力和净利润率一般高于配件企业。2012年和2013年精益达净利润率高达15%,而兼有整车业务的华域汽车过去三年的平均净利润率只有9%左右,宇通客车过去三年的净利润率平均只有7%左右——作为配件供应商的精益达净利润率竟是宇通客车的两倍还多。

此外,精益达的“寄生”问题也饱受公众诟病——这样一家拥有“傲人财务数据”的公司是“寄生”在“大哥”宇通客车身上的一家兄弟公司:宇通客车2013年年报披露,其向关联方采购商品、接受劳务的总额为32.45亿元,其中向精益达以及精益达子公司采购额分别是24.13亿元、6.93亿元,合计31.06亿元。精益达2013年总收入为32.3亿元,以此计算,其96%的收入来自“大哥”宇通客车。

“如果精益达真是一家能够独立谋生的优质零部件企业,产品有很强的市场竞争力,应该会拥有众多的国内外客户和业务,怎么会让自己96%的收入来自宇通客车?反之,一家不具备谋生能力的‘寄生虫’,凭什么值得宇通客车溢价466%去收购?”河南资本市场资深人士马建军在接受《中国经济周刊》采访时并不讳言。

?

精益达或为提升管理层持股而生??

“精益达成立于2009年底,从业人员超过3000人,是宇通集团的战略性业务,旨在成为集团另一支柱业务,并成为汽车零部件行业创新领先的专业供应商。”宇通客车官网如此介绍?。

那么,收购精益达将对宇通客车提升主业产生多大作用?

长城证券汽车行业研究员张勇认为,本次收购仅仅能“小幅增厚公司业绩,投资者可以暂不考虑资产注入影响”;招商证券汽车行业研究员汪刘胜持类似观点,认为“本次资产注入将略增厚上市公司业绩,预计明年完全合并报表情况下每股将略增厚业绩0.05元”。汪刘胜同时提醒了宇通客车的未来风险:新能源汽车推广不及预期,行业景气度下滑超预期。

42亿多元的大手笔收购仅能换来“小幅、略微”增厚业绩,宇通客车葫芦里卖的什么药?国内优秀的汽配类公司很多,收购对象为什么是精益达?宇通客车公告给出的理由之一是“减少关联交易”。而证券分析师赵亮认为此乃“醉翁之意”。

“宇通客车与精益达关联交易的产生过程和处理方式、理由都非常有代表性,本次收购案例可以作为资本市场的一个范例进行研究。”赵亮向《中国经济周刊》坦言,自己还没看到如此蹊跷的案例,“收购方罕见地愿意给收购标的高估值当‘冤大头’,收购标的既非核心资源和技术,也不能扩大其市场占有率,对其业绩也无大幅提升,个中原因耐人寻味。”

有资本市场观察人士认为,这可能是一个经过精心设计、多年前就埋下伏笔的故事。

“精益达2009年才由宇通集团和猛狮客车出资设立,设立目的或许就是依靠上市公司宇通客车进行大量的采购,迅速做大业绩后卖给上市公司宇通客车,实现资本迅速增值,通过收购套现或增持股权。”赵亮指出,“国内优秀的汽配类公司还有很多,但宇通客车管理层不会去收购,因为要想通过收购来增持宇通客车股份,除了收购精益达别无选择。”

采访中,河南财经政法大学的一位教授则向《中国经济周刊》分析,“精益达96%的收入来自于关联方宇通客车,说明这个公司其实只是上市公司的一个生产车间。五年前设立时故意把投资主体选择为同为宇通客车管理层控制的宇通集团和猛狮客车,目的就是为了培育收购标的,?同时增加关联交易,最终达到尾大不掉,只能以收购来消除关联交易的目的,并披上‘减少关联交易’的‘高大上’外衣。”对于此教授一家之言,不少市场人士给予了认同。

显然,作为国内乃至亚洲最具实力的客车整车和零部件巨头,五年前宇通客车自己完全拥有独立投资精益达的实力。宇通客车为何要让主营投资业务的宇通集团和猛狮客车去设立精益达,而自己在几年后再花数倍于原始投资的钱去收购精益达?

宇通集团的实际控制人是以上市公司宇通客车董事长汤玉祥为首的管理层,现在要花42亿元去收购一个成立仅有四五年的公司,而这个公司又同时被上市公司管理层间接控制,难逃利益输送嫌疑。“这么高的价格去买一个寄生在上市公司身上的新公司,而卖家和买家同为一个老板控制,你怎么让外界不怀疑你没有猫腻?”马建军坦言。

?

13年MBO终迎“收官”之战?

宇通客车官网如此介绍自己:“中国企业500强,世界上最大的客车生产基地,每销售10台客车就有宇通4台。”其行业地位不言而喻。

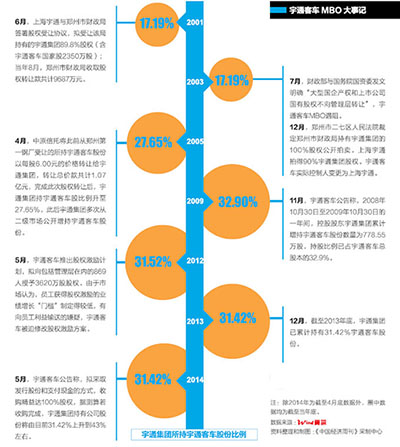

《中国经济周刊》调查发现,宇通客车在13年前MBO开始时,管理层仅持有百分之十几的股权,在经过政府助力后的股权定向转让、回购股份、管权激励和不断增持等一系列令人眼花缭乱的资本运作后,目前已达到31.42%。本次收购若能完成,宇通客车管理层对上市公司宇通客车的持股比例将从目前31.42%上升到43%左右,从而实现完全控制上市公司。

“国内资本市场研究者都把宇通客车的MBO故事,当做经典案例进行研究,百度文库收录了众多的该案例的研究报告,他们的胆识和谋略的确令人称赞。”采访中,河南民瑞资产管理有限公司总经理陈凡向《中国经济周刊》坦言。

2001年6月,宇通客车管理层通过设立壳公司——上海宇通创业投资有限公司(下称“上海宇通”)和郑州市财政局签署股权受让协议,拟通过受让该局持有的宇通集团89.8%股权(含宇通客车国家股2350万股),达到间接收购宇通客车股份的目的。2001年8月,郑州市财政局收取了协议约定的股权转让款共计9687万元。

不幸的是,2003年7月,财政部与国务院国资委发文明确“大型国企产权和上市公司国有股权不向管理层转让”,宇通客车MBO撞上冰山。在此期间,郑州财政局既没有向上海宇通合法转让约定股权,也没有返还已收取的股权转让款。?

是年12月3日,郑州市财政局被宇通客车方面推上被告席。12月20日,郑州市二七区人民法院裁定冻结郑州财政局持有宇通集团的100%股权并委托郑州拍卖总行公开拍卖。12月30日,上海宇通以1.485亿元的价格拍得90%宇通集团股权。12月31日,宇通客车公告称,该公司实际控制人已经由郑州市财政局变更为上海宇通。

“闪电诉讼加上闪电拍卖,宇通客车借助司法途径绕过政策关和审批关,一举完成MBO,成就了资本市场上的一段传奇。”陈凡感叹。

“更神奇的故事情节还在后面。”河南省政府发展研究中心一位知情人士则告诉《中国经济周刊》,宇通客车管理层通过此次司法拍卖拿下宇通集团后,仅间接控制宇通客车17.19%的股权,而市场上流通股股东持股为68.55%。在地方政府的协调下,持有宇通客车8.73%股份的地方国企郑州第一钢厂亦将所持股份转让给宇通集团。“两场硬仗打下来,宇通客车管理层已经拿下超过四分之一公司股份,基本确立了话语权。”上述知情人士说。

《中国经济周刊》调查发现,为了进一步加强对企业控制,宇通客车此后又打出了“低位增持”、“给予管理层股权激励”、“回购股份”的组合拳,逐步提高管理层的持股比例。

2012年宇通客车曾设立3620万股的股权激励预案,拟在净利润增速满足一定条件时,向包括管理层在内的869名公司员工定向增发股份,且定向增发股价远低于预案提出时的市场股价。由于最初设定的净利润增速条件被投资者认为太容易达到,一度引发资本市场质疑,并迫使其修改股权激励预案。截至本次收购预案公布,宇通客车管理层通过宇通集团控制着宇通客车31.42%的股份,市值超过60亿元。

本次收购是否宇通客车管理层为了巩固MBO成果而精心谋划的一个局?对此问题,宇通客车证券部工作人员短暂沉默了一下,没有正面回答。

“借助本次资产收购,宇通管理层MBO有望收官,彻底掌控世界客车大王。” 河南民瑞资产管理有限公司总经理陈凡建言,“宇通的故事要义是,这样的财技与背景,我们该以怎样的视角去审视和思考。”

宇通客车MBO大事记

6月,上海宇通与郑州市财政局签署股权受让协议,拟受让该局持有的宇通集团89.8%股权(含宇通客车国家股2350万股);当年8月,郑州市财政局收取股权转让款共计9687万元。

4月,中原信托将此前从郑州第一钢厂受让的所持宇通客车股份以每股6.00元的价格转让给宇通集团,转让总价款共计1.07亿元,完成此次股权转让后,宇通集团持宇通客车股比例升至27.65%。此后宇通集团多次从二级市场公开增持宇通客车股份。

5月,宇通客车推出股权激励计划,拟向包括管理层在内的869人授予3620万股股权。由于市场认为,员工获得股权激励的业绩增长“门槛”制定得较低,有向员工利益输送的嫌疑,宇通客车被迫修改股权激励方案。

5月,宇通客车公告称,拟采取发行股份和支付现金的方式,收购精益达100%股权,据测算若收购完成,宇通集团持有公司股份将由目前31.42%上升到43%左右。

7月,财政部与国务院国资委发文明确“大型国企产权和上市公司国有股权不向管理层转让”,宇通客车MBO遇阻。

12月,郑州市二七区人民法院裁定郑州市财政局持有宇通集团的100%股权公开拍卖。上海宇通拍得90%宇通集团股权。宇通客车实际控制人变更为上海宇通。

11月,宇通客车公告称,2008年10月30日至2009年10月30日的一年间,控股股东宇通集团累计增持宇通客车股份数量为778.55万股,持股比例已占宇通客车总股本的32.9%。

12月,截至2013年底,宇通集团已累计持有31.42%宇通客车股份。

放大

放大 缩小

缩小 全文复制

全文复制