我国目前的利率水平主要由央行制定,尚未市场化;汇率改革令人民币汇率波动的自由化程度提高,但仍然在有管理的浮动区间之内;资本项目也在逐步放开。再结合我国经济飞速增长、对外贸易失衡和产业结构升级的背景,汇率与股价之间的关系更为复杂。

首先,我国属于出口依存度较高的国家,汇改以来持续快速的升值给出口行业带来严重的负面影响,国内对升值持越来越谨慎的态度;其次,虽然升值的势态并未减缓,然而远期外汇市场对升值的预期却在逐步下降,这也为国外游资发出抑制信号;再次,国际收支失衡令国内流动性过剩情况愈演愈烈,央行不得不增加宏观调控力度和频率,在抑制流动性过剩的同时,也将负面影响到资本市场,而由于我国利率市场自由化程度低,由贸易失衡和流动性过剩引发的一系列加息手段存在时滞性,容易发生政策过度的积累效应,为股票价格带来潜在的下行压力。

我国综合股指和人民币有效汇率间,理论上存在双向不确定的影响关系。以金融危机的爆发为分界点,在经济运行的不同时期,股票收益率和汇率波动率的不同滞后期之间存在相关关系,汇率与股指之间短期存在明显的冲击响应关系,长期存在正向的均衡关系。笔者建议,利用汇率对金融市场进行调整是有效的,但是要结合当时的经济运行状况审慎而为。

金融危机期间,

股指对汇率升值的敏感度下降

股票是最有代表性的虚拟资本,股票价格的波动可以看作反映虚拟资本价格波动的主要指标之一,被称作国民经济的“晴雨表”。汇率作为反映一国货币的国际购买力的指标,既是主要金融市场(外汇市场)的价格,又能反映国民经济实力,相似的角色必然使汇率与股票价格之间存在内在的关联。

从传导机制上考察,汇率波动主要通过以下几种途径影响股票价格:1.汇率波动通过影响贸易部门上市公司的进出口价格以及风险匹配,进而影响到其进出口数量和总额,最终从基本面影响股票价格,二者的变动方向不确定;2.汇率预期通过影响跨国资本流动,进而影响流入股票市场的货币量,最终以调控流动性的方式来影响股票价格,二者将会发生同向变动,即汇率升值会引起股指上涨;3.外汇作为金融资产之一,汇率波动会通过影响投资者的资产组合方式,从而使得各类金融资产的供求变动,导致影响股票价格,替代作用使二者变动方向相反;4.汇率波动会通过公开货币市场操作和调整利率等政府宏观调控政策手段,进而影响流通中的货币量和资本市场的资产价格,进而引发股票价格的波动,二者将会同向变动。

股票价格又会通过以下几种途径影响汇率水平:1.股票价格波动会令投资者调整资产组合方式,通过替代机制引起汇率价格的反向变动;2.股票市场的波动会通过财富效应,使本国居民财富增加,引起对产品市场的供求变动,通过对贸易品的消费变动,进而引起本币需求变动,从而导致汇率发生反向变化;3.对股市波动的预期会引起进入资本市场的流动性变化,从而令实体经济中的货币量发生相应变动,可能会导致汇率发生同向变动。

从上述传导机制看,汇率与股价间不但存在双向传导通道,并且相互间关系并不确定。由于汇率与股票价格间的双向传导机制要充分发挥作用,金融市场自由化程度和跨国资本的自由流动也起着一定的作用,所以充分考虑本国的宏观经济面并结合不同时间段的实际情况,才能更好地发现汇率与股价之间的关系。

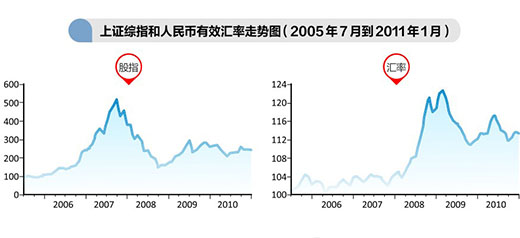

分析从2005年7月到2011年1月的人民币名义有效汇率和上证收盘综合指数的月度数据,以2007年金融危机爆发为分界点,可分为2005年7月到2007年9月的平稳期和2007年10月到2011年1月的危机期。

根据协整检验(即进行长期均衡关系检验),可以确定,无论在平稳期还是危机期,汇率与股价均存在长期的均衡关系。从长期来看,综合股指与人民币有效汇率正相关。在平稳期,股指对汇率的长期弹性为168.58,说明股指对人民币有效汇率非常敏感,人民币有效汇率上涨1%,我国综合股指将上涨168.58%。金融危机爆发后,股指对汇率的长期弹性降低为1.786,意味着在金融危机期间,汇率升值1%,股指只上涨1.7%。这个比例相对于平稳期而言下降了很多,说明金融危机期间,股指更多受到国际宏观经济下挫的影响,而对汇率升值带来的利好反应的敏感度下降。

我们对股指和汇率间进行短期和长期的Granger因果关系检验(分析经济变量之间因果关系的一种方法)。首先来看平稳期的情况。在短期,股指和汇率互相之间都不是引起对方变动的Granger原因。在长期,股指与汇率间存在单项的Granger因果关系。危机期的情况与平稳期有比较明显的不同。在短期,汇率与股指存在单向的Granger因果关系,而在长期,汇率与股指间存在双向Granger因果关系。

利用汇率调整金融市场必须谨慎

通过理论和实证分析我国综合股票指数和人民币有效汇率二者间的联动关系,可得出以下几点结论:

第一,汇率和股指之间存在双向的影响关系。一方面,汇率可以根据流量导向依靠对出口企业公司业绩的影响来影响公司的股价变动,进而影响到整个大盘指数。另一方面,股指可以根据存量导向依赖资产组合方式的调整来影响汇率波动,本国股指上涨引起该国居民抛售外国股票来购买本国股票,从而引发货币需求量的变动,进而为汇率带来升值压力。

第二,通过对股票收益率和汇率变动率之间的相关性分析,发现平稳期的股价收益率受到其本身前一期的正向影响,受到同期汇率波动率的反向影响,以及前两期汇率波动率的正向影响。

第三,通过对股指和汇率之间的短期冲击关系分析,发现一单位的汇率冲击在平稳期会对股指产生持续的正向响应,而在危机期却会先带来负向响应而后逐渐转向正向;而一单位的股指冲击在平稳期会首先对汇率带来反向冲击后逐渐转为正向,在危机期却会带来持续的反向响应。

第四,通过对股指和汇率之间的长期均衡关系分析,发现在两段样本期内汇率与股价均存在长期的同向的均衡关系。金融危机爆发后,股指对汇率的长期弹性有显著的降低。

第五,通过对股指和汇率之间的Granger因果关系分析,发现在平稳期,股指与汇率间存在单项的长期Granger因果关系,而二者间双向都不存在短期Granger因果关系;在危机期,汇率与股指存在单向的短期Granger因果关系和双向的长期Granger因果关系。

无论在汇改之后的经济平稳运行时期,还是在金融危机爆发后的经济发展低迷时期,汇率与股指之间都存在着长期的均衡关系,短期冲击关系也会对彼此引发显著的影响,而且无论长期还是短期,这种波动的引发都存在着一定的因果关系,所以通过对汇率的调整来影响股市的大盘指数变动是可行且有效的,然而在经济运行的不同时期,调整的速度和效果是不同的,短期上甚至会存在着方向的差异,所以在利用汇率进行对金融市场的调整时,需要根据当时的经济运行情况谨慎抉择。

(作者单位:中国证监会)

放大

放大 缩小

缩小 全文复制

全文复制 上一篇

上一篇