资本市场再一次感受到了证监会主席郭树清的魄力。

2011年上市公司年报刚刚发布完毕,一系列在股民们眼中的利好政策相继公布。4月29日,沪深两地的证券交易所分别发布《关于完善上海证券交易所上市公司退市制度的方案(征求意见稿)》、《关于改进和完善主板、中小企业板上市公司退市制度的方案(征求意见稿)》。5月1日起,创业板退市制度正式实施。

这意味着A股退市制度已全面铺开。

在股民们还在翻着2011年上市公司年报寻找他们自己心中的“好公司”时,这项出乎市场预料的制度充分表明了监管者对资本市场改革的决心和态度。

不过,英大证券研究所所长李大霄提醒投资者,在新政策的明确导向下,市场的投资功能会增加,而投机功能减低,蓝筹股价值会被发现,“炒差”、“炒小”、“炒新”投机行为将被遏制,股民一定要认真领会监管者的导向,防止吃亏。

专家的提醒是重要的,但股民的茫然却仍然存在。截至4月30日,2403家上市公司全部按规定披露完年报,虽然公众知道了整体盈利增速下滑,但却很难从这些纷繁复杂的数据中了解到,哪些行业利润仍在高速增长,是否完胜实体经济;哪些行业的整体盈利水平显著提高;哪些行业极具未来发展潜力等对他们更有用的信息。

股民希望通过对2011年上市公司年报的分析,找出哪些公司是值得他们投资的企业;哪些公司是最赚钱的公司;哪些公司又是赚钱能力最强的企业。

为此,《中国经济周刊》旗下智囊机构中国经济研究院联合Wind资讯在A股市场中寻找到了那些有价值、有特点、有概念的“好公司”,也为投资者找出了那些风险较大、盈利能力较弱的“坏公司”,分别推出了“2011年A股最赚钱公司100强”、“2011年A股最会赚钱公司50强”等榜单。

有必要向读者说明的是,本文所述主要包括两个方面:一是赚钱最多的公司,筛选的核心指标是净利润和毛利率,虽然是两个相对静态的指标,但毕竟是能够衡量一个企业经营效益的主要指标;二是销售净利率排名,这个指标可以直观地让你知道,谁的赚钱能力比较强。

我们在筛选的过程中,排除了这样一些增长模式的公司:非经常性收益带来的虚浮增长,比如一年只获得一次财政补贴的公司虽然看起来盈利能力很强,但实在是不让人放心。还有那些基本面孱弱或者弱势扭亏,偶然性极强增长的公司。

好公司

净利润高(赚钱多),销售净利率高、销售毛利率高(赚钱能力强)

据Wind资讯统计,2403家上市公司中具有可比数据的2362家共实现营业收入22.46万亿元,同比增长20.79%,实现归属于上市公司股东的净利润合计1.926万亿元,同比增长11.56%。

上市公司盈利的增速较2010年同期明显下滑。2010年上市公司整体净利润增速达到37.34%。 2009年上市公司整体净利润增速为25.23%。

这是2008年之后,上市公司净利润增速最低的一年。

上市公司的净利润增速下滑是多方面原因导致的,如外需下降、成本上升、资金紧张等。年报数据也显示出,上市公司毛利率普遍下降,财务费用则出现普遍上涨,现金流整体下滑。

但净利润增速的整体下滑并未影响部分上市公司的利润结果。

十大最赚钱上市公司:6家是银行

在《中国经济周刊》统计的2011年A股净利润排名前100家公司,即2011年A股最赚钱公司100强中,有我们熟悉的拥有垄断资源的企业,如银行和石油,也有一些不具备垄断资源的“小个头”公司,他们凭借其在行业内的领先地位一举挤进最赚钱公司排行榜。

或许,对于股民来说,这些“小个头”公司的爆发力要远比那些靠吃垄断为生的大块头公司更具投资价值。

Wind资讯统计显示,2011年A股最赚钱的10大公司分别是:工商银行、建设银行、中国石油、中国银行、农业银行、中国石化、中国神华、交通银行、招商银行、上汽集团。数据显示:去年净利润超过千亿的共有5家公司,比2010年增加了25%。工商银行以2084.45亿元的盈利水平稳坐榜首,建设银行以1694.39亿元位居第二。

在净利润排名前十大公司中,银行就达到6家,占比60%;其余为两桶油、中国神华和上汽集团。这10家公司2011年累计净利润为10264.7亿元,是A股上市公司净利润总量的一半多,业绩同比增长18.89%,远高于上市公司整体盈利水平。

最“暴利”的行业:白酒业

虽然垄断行业的净利润占了“半壁江山”,但《中国经济周刊》统计发现,银行业还不能算是最赚钱的行业,因为毛利率优于银行业的比比皆是。

毛利率是指毛利占销售收入的百分比,它反映了企业产品销售的初始获利能力,通俗地讲,毛利率越高的公司越能赚钱,一旦某个行业或企业的毛利率超过40%,即意味着相关行业和企业迈过了“暴利”门槛。

据测算,除银行业外,在2011年年报的行业中,白酒业整体毛利率达到64.59%,高居各行业之首,酒鬼酒的毛利率更是高达74.52%;其次是酒店行业,6家酒店类公司平均毛利率为54.31%;第三是高速公路;第四是生物医药;第五是房地产。

分析白酒、高速公路等行业暴利形成的原因,发现它们通常具备两种特征:拥有垄断性资源和部分定价权。华融证券分析师李侠指出,借助在专利技术、稀缺土地、特许经营权、高新科技、地域文化以及渠道平台等方面的垄断优势,使得白酒、高速公路等行业相对于其他毛利日趋微薄的产业而言,比较“肥”,在经济危机中受到的冲击也小得多。

当我们把这个尺度放在最赚钱上市公司100强以内时,你会发现,属于金融服务行业的公司有24家,房地产领域的公司占了6个席位,此外,有色金属、建筑材料、医药生物、交通运输、零售领域中的佼佼者分别入选100强。

这当中,苏宁电器、张裕A、阳泉煤业、海螺水泥等相对“小盘股”的净利润和毛利率增幅迅猛。

虽然在净利润排行榜前列出现不少“小个头”,但不可忽视的是,其中不乏众多靠主营业务取得高速成长的好公司。

其中受益需求增加以及价格上涨的有:海螺水泥、张裕A等从事建材和食品的上市公司,它们2011年业绩均出现爆发性增长。

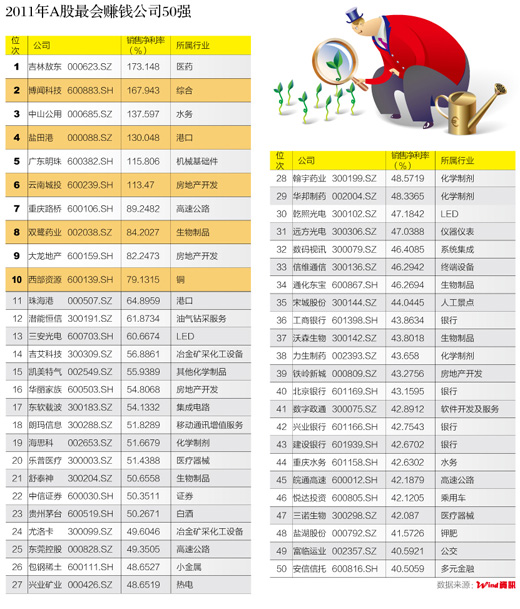

最会赚钱的公司:吉林敖东

再看看A股最会赚钱公司50强。

我们选择的指标是销售净利率,这一指标又称销售净利润率,是净利润占销售收入的百分比。该指标反映每一元销售收入带来的净利润的多少,表示销售收入的收益水平。该比率越高,说明企业的获利能力越强。

按照销售净利率排名,有趣的一幕出现了,位列最赚钱公司榜首的工商银行的销售净利率只排在第36位。第一名被吉林敖东以173.148%夺得。第二至十位分别为博闻科技、中山公用、盐田港、广东明珠、云南城投、重庆路桥、双鹭药业、大龙地产、西部资源。

《中国经济周刊》统计显示,高销售净利率的公司一是从事房地产开发、金融服务业的企业,二是像博闻科技这样的综合性企业。高销售净利率不仅代表了获利能力,赚钱能力强才能分红高,在这里也得到了验证。

自从证监会主席郭树清公开倡导上市公司加强分红以来,越来越多的A股上市公司推出了丰厚的分红预案。不过对投资者来说,光是分红金比例高、分红金额多还远远不够,其中还存在一个获得高分红要支付多少成本的问题。

贵州茅台拟“每10股派现39.97元”,创A股史上最高分红纪录,让很多人啧啧称赞。然而,由于贵州茅台股价高达200多元,其股息率并不高,远远低于一年期定期存款利息,更没有跑赢CPI。真正值得关注的是,在这50家赚钱能力最强的公司中,盐田港股息率最高,达6.96%,成为真正跑赢CPI的分红企业。

坏公司

净利润下降幅度大(亏损),销售净利率低(盈利能力差)

有盈利必然有亏损。

根据Wind资讯统计显示,2011年上市公司共有153家亏损,亏损比例为6.51%,亏损金额达到423亿元。2011年亏损前十大上市公司合计亏损220亿元,该数据超过了2010年全部亏损上市公司170亿元的亏损总额。2011年A股十大亏损公司依次是:中国远洋、中海集运、鞍钢股份、重庆钢铁、新中基、韶钢松山、*ST锌业、*ST海龙、长航凤凰、*ST漳电。

据统计,2086家披露2010年年报的上市公司中,1984家盈利,亏损102家,亏损比例仅4.89%。

对此,接受《中国经济周刊》采访的分析师多数认为,2011年经营环境恶化或者2011年新上市公司大幅变脸甚至报亏所致。不过,尽管2011年新上市公司业绩变脸较多,甚至有利润下降七成的案例,但由盈利转亏损的却很少,由此可以看出亏损比例的抬头多归因于存量上市公司的业绩恶化。

进一步统计数据显示,在亏损“广度”有所增加的同时,A股诸多上市公司2011年亏损的“深度”也急剧加重,且多发在制造业和运输业等关键性实体经济领域。

中国远洋是2011年当之无愧的“亏损王”。年报显示,中国远洋2011年营业总收入约为689亿元,同比减少14.5%;归属于上市公司股东的净利润则巨亏104亿元,较2010年67亿元的净利润骤降254.4%。

对此,中国远洋对外公告称,受航运市场供需严重失衡、运价快速下跌、燃油等成本支出持续上升等因素影响,其集装箱航运及相关业务、干散货航运及相关业务效益大幅下滑,毛利合计同比减少179亿元左右,这是2011年亏损及归属于母公司所有者的净利润同比减少170亿元的主要原因。

亏损排名第二的是同为交通运输、仓储业的中海集运,其2011年归属于母公司所有者的净利润为亏损27亿元,其2010年的该数据为盈利42亿元。

统计显示,A股2011年十大亏损公司总计亏损227亿元左右,且清一色的为交通运输业及制造业领域,海运、金属类及钢铁类上市公司则尤其典型。

而在2010年,A股亏损前十大公司分别为华菱钢铁、京东方A、*ST 漳电、*ST 金城及振华重工等,其中亏损排名第一的华菱钢铁归属于母公司所有者的净利润为亏损26亿元左右,亏损排名第十的*ST 海龙的亏损额已降至4亿元左右,前十大亏损公司合计亏损仅约88.7亿元。进一步数据显示,2010年全部亏损上市公司的亏损金额总计在170亿元左右。

上市公司“僵而不死”时代终结?

随着《关于完善上海证券交易所上市公司退市制度的方案(征求意见稿)》、《关于改进和完善主板、中小企业板上市公司退市制度的方案(征求意见稿)》公布,在颇为严厉的全新考核指标下,哪些上市公司存在被“淘汰出局”的风险,无疑成为投资者关注的焦点。

根据征求意见稿内容,沪深两大交易所在主板、中小板退市规定中均新增了多项退市条件,包括净资产和营业收入的退市条件;纳入非标准审计意见的退市条件;新增关于股票成交量和股票成交价格市场指标,扩大适用未在法定期限内如期披露年报的指标等。而结合上市公司过往财务数据,新规中有关净资产的考核指标最具“杀伤力”。

按照新规,主板、中小板上市公司最近一年年末净资产为负数的,其股票将被实施退市风险警示;最近两年年末净资产均为负数的,其股票将终止上市。

据上证报资讯统计,剔除已暂停上市企业,目前仍处交易状态(包括长期停牌)的上市公司中2011年度“归属于母公司所有者权益”(即净资产)为负数的共41家,皆为“ST类”公司。分别是:*ST宏盛、*ST科健、*ST中华A、ST东盛、ST厦华、*ST金城、ST东热、*ST金顶、*ST石岘、*ST嘉瑞、*ST金泰、*ST东碳、*ST兴业、ST太光、ST黄海、ST金化、S*ST恒立、*ST宝硕、SST天海、*ST海龙、ST力阳、ST长信、ST国药、*ST广夏、S*ST聚友、ST宝诚、ST天龙、*ST珠峰、SST华塑、ST宝龙、*ST国商、*ST炎黄、ST联华、ST宜纸、*ST吉药、*ST广钢、ST园城、ST沪科、*ST大成、*ST北生、*ST朝华。

其中,*ST中华A、ST厦华、ST东热、ST东盛等25家公司净资产已连续3年为负值,但由于原有退市方案对净资产指标未作要求,上述公司一直处于“僵而不死”状态。随着新规的颁布,这41家公司今年若仍未通过资产重组、破产重整等有效手段摆脱“负资产”局面,等待他们的唯有“终止上市”一条路。

除净资产指标外,新规中所纳入的审计意见类型指标也令个别问题企业颇为“头疼”,即上市公司最近一年的年度财务报告被会计师事务所出具否定意见或无法表示意见的,其股票将被实施退市风险警示;若最近两年均被出具否定意见或无法表示意见的,其股票应暂停上市。

从实际案例来看,*ST广夏、*ST石岘、*ST中华A、*ST科健等四家公司2011年年报已被出具“无法表示意见”,资不抵债、存在巨额借款、负债是这四家公司的“共同特征”。值得一提的是,或是已意识到自身问题的严重性,*ST广夏、*ST石岘、*ST科健目前均已着手实施破产重整,以期“起死回生”。

放大

放大 缩小

缩小 全文复制

全文复制