金融是现代经济的核心,是实体经济的血脉。透视银行资金流向,可以感受我国经济脉动。近日,工商银行、农业银行、中国银行、建设银行等大型商业银行公布了2021年经营业绩。过去一年,大型商业银行在信贷投放上有哪些特点?今年如何继续加大对实体经济的支持力度?记者进行了采访。

贷款投放力度大,减费让利效果实

在重庆市铜梁区的一处自动化生产车间内,一件件汽车配件制品顺着流水线被运出、分装、打包……得益于便捷高效的融资方案,重庆会通科技有限公司有了充足的资金添置设备,还对生产线进行了扩建,保证订单按时交付。

“为满足企业和供应商之间提款次数多、单笔金额小的用款需求,银行及时提供了5000万元授信额度,企业可以随借随还,非常方便。”交通银行重庆璧山支行行长李静说。

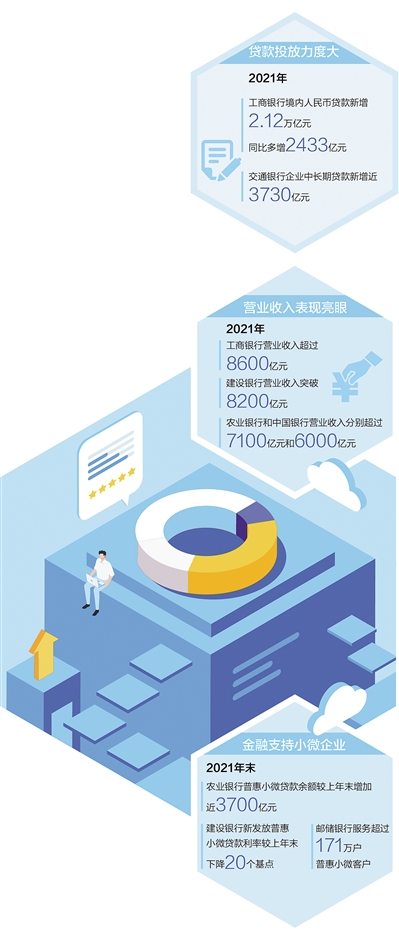

今天的信贷投放,关系着明天的经济发展。2021年,工行境内人民币贷款新增2.12万亿元;农行新增贷款2万亿元,创历史新高;建行发放贷款和垫款较上年增加1.94万亿元……大型商业银行贷款投放力度持续加大,“头雁”效应得到较好发挥。

近年来,银行业落实向实体经济减费让利措施,积极为市场主体纾困解难。中国工商银行行长廖林说:“一是降利率,工行新发放公司贷款和普惠贷款平均利率在上年下降的基础上,去年进一步下降15个和18个基点。二是减费用,目前工行的免费服务项目已由109项增至149项,并主动对经营困难的小微企业免除、下调服务收费。三是延本息,继续为符合条件的企业办理贷款延本延息,帮助其减轻财务负担。”

中国农业银行行长张青松表示,当前部分企业尤其是中小微企业和个体工商户的经营面临一定困难,农行有责任也有能力施以援手,在有效服务实体经济、严格落实国家减费让利措施的基础上,实现自身的商业可持续发展。

在营业收入等经营指标上,多家大型商业银行也取得了不错的成绩。2021年,工行营业收入超过8600亿元,实现净利润3500多亿元;建行营业收入突破8200亿元,实现净利润3039.28亿元。农行和中行营业收入分别超过7100亿元和6000亿元,邮储银行净利润较上年增长近19%。

对于营业收入的增长,中国银行行长刘金表示,去年中行加大信贷投放,助力市场主体降低综合融资成本,积极支持实体经济发展。同时实施“量价双优”策略,控制负债成本增长,有效遏制了净息差下降的势头。去年下半年以来,净息差保持稳定,有力支持了营业收入的稳步增长。

此外,在资产规模和质量上,截至2021年末,工行和建行的资产总额均超过30万亿元,多家大型商业银行的不良贷款率较上年出现下降,资产质量整体向好。

更多金融资源流向重点领域和薄弱环节

过去一年,大型商业银行全力支持实体经济的重点领域和薄弱环节,精准滴灌制造业、科技创新、普惠小微、乡村振兴、绿色发展等领域。

——普惠小微贷款实现“量增”“面扩”“价降”。

“500万元贷款到账了,不仅利率低,使用方式还很灵活。”去年12月,科技型小微企业湖南长沙雅高彩印公司成为建行长沙天心支行首笔“善新贷”的受益者。

近年来,小微企业是银行服务的重点之一。2021年末,农行普惠小微贷款余额较上年末增加近3700亿元,增速连续3年超过30%;建行新发放普惠小微贷款利率平均为4.16%,比上年末下降了20个基点;邮储银行服务超过171万户普惠小微客户。

招联金融首席研究员董希淼表示,去年以来,人民银行引导商业银行加快推进“敢贷、愿贷、能贷、会贷”长效机制建设,深入开展中小微企业金融服务能力提升工程。大型商业银行普惠小微贷款“量增”“面扩”“价降”,有利于稳企业保就业,助力小微企业持续健康发展。

——巩固拓展脱贫攻坚成果,全力服务乡村振兴。

金融服务乡村振兴大有可为。以农行为例,2021年,农行出台粮食安全、乡村产业、乡村建设等专项行动方案,创新“三农”金融产品服务模式。截至2021年末,农行县域贷款余额6.2万亿元,全年新增9130亿元,增速为17.2%,余额占全行贷款比例达36%,增量、增速、余额占比均创近十年新高。

在金融科技方面,中国工商银行副行长徐守本表示,工行推出线上服务平台工银“兴农通”APP,为县域乡村客户提供民生、村务、交易撮合等服务;推出“数字乡村”综合服务平台赋能乡村治理,目前已覆盖全国770个县、10万个村集体。

——积极探索绿色金融新产品、新服务和新举措。

人民银行数据显示,截至2021年末,我国本外币绿色贷款余额15.9万亿元,同比增长33%,存量规模居全球第一。目前,我国已初步形成绿色贷款、绿色债券、绿色保险、绿色基金、碳金融产品等多层次绿色金融产品和市场体系。

提亮绿色金融“成色”。中国建设银行副行长纪志宏介绍,建行积极探索绿色金融的新产品、新服务和新举措,加大清洁能源、节能环保等符合碳减排支持工具范围的贷款投放,去年绿色贷款新增5155亿元。中国银行风险总监刘坚东表示,“十四五”期间,计划对绿色产业提供不少于1万亿元的资金支持,实现绿色信贷余额和占比逐年上升。

货币政策靠前发力,传递稳增长、稳预期积极信号

3月17日,农行重庆分行向中一种业有限公司发放了300万元贷款。与普通贷款不同,这笔贷款是公司质押植物新品种权获得的。这是农行重庆分行创新推出的种业知识产权专项信贷产品,在全国尚属首例。

“企业会将贷款用于农作物新品种的培育和创新,培育油菜超高含油品种,功能性水稻、特种稻以及高产优质稻品种等,增强核心竞争力。”中一种业公司负责人钟世良说。

大型商业银行发布的一系列数据,反映出货币政策靠前发力、金融“滋养”实体经济的成效,传递出稳增长、稳预期的积极信号。

“去年四季度交行就开始落实今年贷款项目的储备工作。”交通银行副行长郭莽说,今年以来交行人民币贷款保持较快增长,截至2月末,贷款余额较年初增长超过4%,战略性新兴产业和清洁能源贷款余额增长14%左右。

中行披露的数据显示,截至2月末,中行制造业中长期贷款余额增长接近7%,京津冀、长三角、大湾区等区域新增贷款占比超过70%。

人民银行货币政策委员会2022年第一季度例会指出,要稳字当头、稳中求进,强化跨周期和逆周期调节,加大稳健的货币政策实施力度,增强前瞻性、精准性、自主性,发挥好货币政策工具的总量和结构双重功能,主动应对,提振信心,为实体经济提供更有力支持,稳定宏观经济大盘。

“当前,大型商业银行等金融机构应继续主动发力、精准发力,加大对实体经济尤其是受疫情影响较大的行业和企业的支持力度,稳定小微企业和个体工商户的资金链,促进其生产经营加快恢复。”董希淼说。

多家大型商业银行的有关负责人表示,今年将继续保持新增贷款适度增长,为稳定宏观经济大盘营造适宜的金融环境。纪志宏表示,建行将精准对接国家重大项目,做好“两新一重”领域的信贷投放,支持好适度超前开展的基础设施投资。保持房地产贷款平稳有序投放,更好满足购房者合理的住房需求。

“按照靠前发力、协同发力、精准发力的总体思路,今年将推动投融资在增量上适度增长、总量上结构优化、存量上结构调整。”廖林表示,工行将用好数字化手段,更好满足小微企业、个体工商户、新型农业经营主体以及新市民的需求,不断提升服务覆盖率、可得性和满意度。

版式设计:张丹峰